Лекция

Привет, Вы узнаете о том , что такое интернет трейдин, Разберем основные их виды и особенности использования. Еще будет много подробных примеров и описаний. Для того чтобы лучше понимать что такое интернет трейдин, торговля на фондовых рыінках, валютных рынках, биржи, стакан , настоятельно рекомендую прочитать все из категории Сетевая экономика (Электронная коммерция).

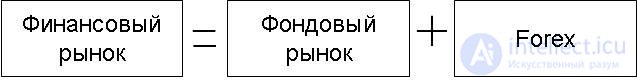

Мировой финансовый рынок можно определить, как институциональную структуру или же механизм, обеспечивающий создание и обмен финансовых активов [Жижилев]. Обычно структуру финансового рынка рассматривают, как показано на Рисунке.

На денежном рынке ( Forex) обращаются краткосрочные долговые обязательства (срок погашения меньше года) и собственно деньги, как товар.

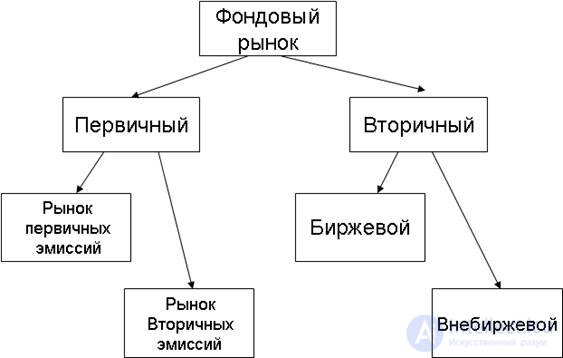

На фондовом рынке обращаются долгосрочные финансовые инструменты со сроком обращения больше года. Структуру фондового рынка можно представить как показано на Рисунке.

Крупнейшими мировыми биржами являются:

Фактически в каждой стране есть своя биржа (или несколько) торгующая финансовыми активами. В Российской Федерации 3 биржи:

MICEX – крупнейшая биржа на просторах бывшего СССР и входит в 20-ку крупнейших бирж мира. MICEX входит в WFE – World Federation of Exchenges.

Дневной оборот по акциям: NYCE 1.14 млрд. акций, NASDAQ 2.48 млрд. акций.

Брокер – это юридическое лицо, которое осуществляет: содействие сделок между клиентами и третьими лицами; совершение сделок для клиента; совершение для клиента иных юридических или фактических действий в определенной сфере предпринимательской деятельности[1].

Необходимо очень щепетильно отнестись к выбору своего брокера. Одним из ключевых моментов является, то сколько данный брокер находится на рынке, а также процентные ставки за обслуживание. Например, «Сбербанк - брокер» по тарифу «Галс» при оборотах от 1 до 3 миллионов рублей, комиссия составляет 0.1%, «Финам» берет 0.3%, «ВТБ 24» берет 0.029% (тарифы с учетом НДС).

По данным ММВБ по количеству клиентов трейдинга места распределились следующим образом: «Сбербанк» 207 тыс. человек, «ВТБ 24» 153 тысячи, «Финам» 80 тысяч.

На российском рынке, для обычных клиентов, существует в принципе только два типа подключения: к рынку Forex через терминал MetaTrader и к рынку акций через терминал Quik, есть еще другие варианты, но они не так распространены. Под обычных клиентов автор относит, тех кто не готов подключаться с суммой 10000 $ и выше. По опыту автора и большого количества трейдеров из Интернет – сообщества, не стоит подключаться к рынку Forex, дело в том, что в таких подключениях, через терминал Metatrader (на данный момент v.4), очень высокое плечо для Микро – счетов, а обычно через них новички и регистрируются. Плечо равно 50, 100 и выше. Депо (счет) обнуляется в течении непродолжительного периода времени. Угадать куда пойдут котировки валют очень трудно, даже невозможно – они не берутся ни статистическими методами, ни техническим анализом. Только развитая интуиция помогает работать на рынке Forex и знание фундаментальных основ валютного рынка. По оценкам Интернет сообщества на рынке Forex выигрывает 10% трейдеров, а проигрывает соответственно 90%. Из дилинговых центров редко кто открывает данные о прибыльности клиентов, но например «Форекс клуб» в 2007 году опубликовал данные, по которым для 83.1% клиентов компании год оказался убыточным и только 16.9% торговали на Forex с прибылью. Гораздо более приемлемое решение для новичков – это подключение через Quik к фондовому рынку, в данном случае плечо равно 3 для новичков и 10 для опытных (то есть здесь этот момент, по крайней мере честен!). При этом доступ к фондовому рынку обычно обеспечивают стабильные банки и инвестиционные фонды, а доступ к Forex через Metatrader обычно никому не известные компании. Также следует отметить, что Metatrader это «кухня»[2], которая лишь транслирует котировки валют и не выпускает ставки клиента в реальный Forex, а скрещивает приказы внутри своего сервера. Также не следует верить демо – счетам Metatrader, на которых в демо – режиме обычно зарабатываются большие деньги. На практике с «живыми» деньгами обычно все наоборот. Но отметим следующий момент – в Metatrader очень удобное встроенное средство программирования торговых систем, индикаторов и скриптов. Язык MQL4 терминала Metatrader очень похож на язык C, вернее это и есть по синтаксису язык C, только расширен большим количеством специальных функций. К недостаткам следует отнести – отсутствие отладчика, данный момент обходится с помощью записи в текстовый файл или выводом сообщений в окне терминала. В QUIK тоже есть встроенный язык программирования – QPILE, но он далек от совершенства. Впрочем, все необходимые функции присутствуют. Недостатки QPILE можно решить с помощью большого количества вариантов вывода данных в разные среды, например Excelили Access, а далее пользоваться макрокомандами QPILE и ЯП VBA.

Приведем параметры за 2009 год одной из крупнейших брокерских компаний России (входит в TOP10) ООО «КИТ Финанс»: общее количество клиентских счетов 17000; оборот по ценным бумагам и деривативам 15.1 трлн. рублей; операции с акциями при этом заняли 82% оборота, а фьючерсами и опционами 10%; чистая прибыль 145 млн. рублей; собственный капитал брокера 682 млн. рублей.

Выделим среди финансовых институтов ведущих деятельность на рынках Взаимные фонды (Mutual funds). Взаимные фонды – это портфель ценных бумаг (например акции), которыми владеет группа пайщиков фонда, а управляет этими бумагами управляющая компания (УК). В принципе, взаимные фонды те же Паевые инвестиционные фонды (ПИФы), с некоторыми отличиями. Главное отличие – выплата дивидендов пайщикам. В условиях деятельности всех российских ПИФов дивиденды реинвистируются, то есть инвестор не может получать дивиденды на свой счет. В взаимных фондах у инвестора практически нет ограничений на операции с дивидендами, можно получать их на счет, в том числе и частично, можно реинвестировать. В России взаимные фонды пока не сильно распространенны в отличии от ПИФов (крупные российские ПИФы это «Тройка Диалог», «Кит Финанс»). К названию взаимного фонда обычно добавляется пояснение принципа работы фонда: income fund (Inc.), если он выплачивает дивиденды, и accumulation (Acc.). если реинвестирует. Примеры: «Threadneedle European High Yield Bond Retail Gross EUR Acc» и «Allianz RCM BRIC Stars - A - EUR Inc». Еще одно отличие Взаимных фондов от ПИФов – возможность приобретать паи фондов через Интернет – брокеров (для России). Фонды подразделяются на следующие категории:

Вообще, в мире существует огромное количество взаимных фондов на любой вкус. Рейтинг американский фондов можно посмотреть на сайте www.smartmoney.com , европейские на сайте www.morningstar.co.uk. Есть огромные Взаимные фонды, которые можно причислить к маркетмейкерам и наблюдения за динамикой изменения их портфелей могут дать некоторую подсказку при игре на финансовых рынках. К крупнейшим Взаимным фондам можно отнести: «American Century Funds», “Baron Funds”, “Dreyfus”, “Fidelity Funds”, “Janus”, “State Street Global Advisor”, “T.Rowe Price”, “Vanquard Funds” и другие.

Рынок Forex состоит из большого количества торговых площадок, системообразующими являются

Почти весь оборот на Forex проходит через сети ECN. Сеть ECN объединяет участников рынка, подключенных к сети, где каждый участник является не только клиентом сети, но и по сути дилером для других участников рынка. Любая сделка в сети осуществляется с реальной поставкой валюты. Это основные моменты сети ECN, которые кардинально отличаются от Forex-брокеров или дилинговых центров, в которых для фиксирования позиции, должна быть обратная операция ранее совершенной сделки.

Самые большие - EBS (ICAP) и D2 (Reuters).

Currenex - самая крупная сеть ECN для торговли валютой была создана в США в 1999 г. в Калифорнии, и теперь ее офисы расположены в Чикаго, Нью-Йорке, Лондоне и Сингапуре. Участвовать в торгах через Currenex имеют право лишь лица, получившие членство на этой бирже. Членами Currenex могут быть банки, казначейские департаменты компаний, менеджеры по управлению корпоративными финансами, государственные ведомства, международные организации и центральные банки. В настоящее время в число членов Currenex входят такие мощные корпорации, как Autodesk, Compaq, Ericsson, Intel Corporation и порядка 40 ведущих мировых банков, выступающих в роли маркет-мейкеров, включая ABN Amro, Barclays Capital и Merrill Lynch. Об этом говорит сайт https://intellect.icu . Currenex обеспечивает участников торгов полным электронным комплексом услуг, именуемым Straight Through Processing (STP), что означает полную автоматизацию торгового процесса - от размещения заявки клиентом до ее исполнения и проведения всех расчетов. Следует отметить, что сама биржа не проводит такие расчеты, а лишь обеспечивает их проведение посредством надежной электронной связи. Currenex проводит торги круглосуточно в режиме реального времени, обеспечивая их участников постоянным доступом к рынку иностранной валюты с ежедневным оборотом более 1,5 трлн долларов. Т. е. практически половина всего оборота на Forex проходит через сеть Currenex.

Atriax была создана в Великобритании в июне 2001 г. и расположена в Лондоне. В силу этого на нее распространяется действие закона Великобритании 1986 г. "О финансовых услугах", а сама биржа находится под надзором государственного органа по регулированию финансовых услуг. Atriax - независимая компания, крупнейшими акционерами которой являются такие корпорации, как Citibank, Deutsche Bank, JP Morgan and Reuters. Для участия в торгах на этой бирже, необходимо пройти процедуру регистрации. Членами биржи могут быть корпорации, финансовые учреждения и банки со всего мира (физические лица к торгам не допускаются). Членство на этой бирже уже получили около 60 ведущих банков, уполномоченных на совершение валютных операций, и их количество постоянно увеличивается. Система Atriax разработана с расчетом на то, чтобы обслуживать без технических сбоев практически неограниченное число участников торгов и совершаемых ими сделок. Atriax также обеспечивает своих участников комплексом услуг Straight Through Processing, то есть полной автоматизацией торгового процесса. Участники могут воспользоваться автоматическим вводом заявок и исполнением сделки (используя заранее заданные условия), а могут провести ее вручную. (//!!! ATRIAX существовал до 2002 года - проверить)

FXall - электронный организатор торгов на валютном рынке, который начал свою работу в мае 2001 г. с запуска полностью автоматизированного торгового портала. Эта биржа имеет несколько офисов в Нью-Йорке, Лондоне, Токио и представительство в Гонконге. FXall - самостоятельное юридическое лицо, образованное в форме общества с ограниченной ответственностью (LLC). Для управления этой биржей создан штат менеджеров во главе с исполнительным комитетом. Инвесторы биржи представлены в совете директоров FXall. В целях наиболее эффективного учета потребностей клиентов биржи при ней создан консультационный совет клиентов (Customer Advisory Board), куда входят наиболее активные участники рынка иностранной валюты - небанковские организации со всего мира. В работе совета принимают участие как корпорации, так и институциональные клиенты. Услугами FXall могут воспользоваться казначейские департаменты компаний, менеджеры по управлению корпоративными финансами, хеджевые фонды, центральные банки и иные институциональные клиенты. Для того чтобы участвовать в торгах на FXall, эти организации должны заключить соответствующее соглашение с членами биржи - ее маркет-мейкерами. На бирже постоянно присутствует около 50 маркет-мейкеров - крупнейших мировых банков, обеспечивающих ликвидность рынка. Среди них - Bank of Tokyo-Mitsubishi, Dresdner Kleinwort Benson, Royal Bank of Canada, Royal Bank of Scotland. Список маркет-мейкеров не закрыт - любая крупная финансовая организация, имеющая достаточное количество корпоративных и институциональных клиентов, может подать заявление о вхождении в число маркет-мейкеров на данной бирже. FXall предлагает своим клиентам комплекс услуг Straight Through Processing, который позволяет существенно экономить время и средства клиентов, сокращая ручной ввод данных в систему, и уменьшить риск ошибок, возникающих при составлении заявки.

Практически весь оборот на Forex проходит через эти три крупные сети ECN. Остальные участники рынка подключаются к сетям не напрямую, а через посредников по иерархическому принципу.

Приведем новость:

>>>>>>

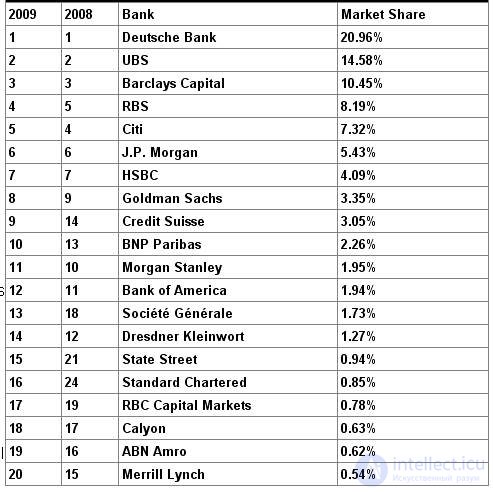

Сегодня Euromoney представил вниманию широкой публики свое исследование валютного рынка, проводимое ежегодно с 1979 года, согласно которому в 2008 году объем торгов на FX достиг рекордных $175.3 трлн. (прим. ProFinance.ru: $175 трлн. в 2007 и $125 трлн. в 2006), а основная доля рынка в этом году осталась в руках Deutsche Bank. Этот финансовый институт удерживает пальму первенства уже пятый год подряд, хотя стоит отметить, что в 2009 его доля на рынке немного сократилась и составила 20.96% после 21.70% в 2008 году. Впрочем, отрыв от ближайшего конкурента в лице UBS в прошлом году все же несколько увеличился, учитывая, что доля швейцарского банка на рынке сократилась с 15.80% до 14.58%. Barclays Capital, тем временем, сумел по состоянию на этот год улучшить свои позиции и, оставаясь на третьем месте, увеличил долю рынка с 9.12% до 10.45%, а вот Citigroup, опустившийся с 3 до 4 места в 2007 году, в 2008 году продолжил сдавать позиции и оказался на 5 месте с долей рынка в 7.32% против 7.49% ранее. Между тем, RBS вернулся с 5 на 4 позицию, которую он занимал в начале 2007 года и его доля рынка достигла 8.19% после 7.30% в 2008, а JPMorgan и HSBC в 2009 остались на шестом и седьмом местах с долями рынка в 5.43% и 4.09% соответсвенно. Goldman Sachs, тем временем, занял восьмое место (поднялся с девятого) с долей рынка в 3.35%.Что же касается последних двух позиций в десятки крупнейших, то здесь прошли весьма резкие изменения. Девятую строчку рейтинга Euromoney занял швейцарский Credit Suisse, перепрыгнувший сразу с 14 места, и занявший 3.05% рынка, а десятая позиция оказалась оккупирована BNP Paribas, который ранее занимал 13 место и теперь имеет 2.26% рынка. Если же взять более продолжительный список финансовых институтов, то стоит отметить прорыв, который сделали State Street и Standard Chartered, поднявшиеся с 21 и 24 до 15 и 16 места соответственно[4].

>>>>>>>>>>>

Биржевой стакан – это таблица котировок. Котировка – это ценовая позиция по финансовому инструменту, которая имеет сумму, количество (лот) и направление (покупка или продажа). В биржевом стакане отображаются лучшие заявки на покупку и лучшие заявки на продажу.

Стакан устроен таким образом, что цена заявок в очереди продавцов от заявки к заявке по направлению к покупателям падает, чтобы соблюдать закон рынка – «покупатели всегда заинтересованы купить более качественный товар по более низкой цене».

Цена заявок в очереди покупателей, от заявки к заявке по направлению к продавцам растет, чтобы соблюдать закон рынка – «продавцы всегда заинтересованы продать менее качественный товар по более высокой цене». Такое устройство стакана продиктовано еще и тем, что покупатели и продавцы всегда должны торговаться, а значит, покупатели должны просить дешевле, а продавцы должны расхваливать свой товар, чтобы не “продешевить”.

Более того, настоящий торг состоит не в том, чтобы продавцы всегда просили дороже, а покупатели просили дешевле, а в том, чтобы покупатели при приемлемом качестве товара соглашались на цену продавца, а продавцы при приемлемой оценке товара покупателем, соглашались на его цену.

Таким образом, что покупатели, что продавцы могут выставить свою цену и постараться реализовать закон «справедливой сделки» – сделки по справедливой цене, как для покупателя, так и для продавца.

Если два или более покупателей или продавцов выставили одинаковую цену, то они суммируются и встают в стакан по одной цене – одной цене нескольких покупателей или продавцов.

Если двое и более покупателей и продавцов выставили разную цену, то они не суммируются и встают в стакан по разным ценам – ценам, различающимся от покупателя к покупателю или от продавца к продавцу.

Расстояние между заявками в очереди покупателей или продавцов называется шагом цены, т.е. той минимальной разницей между двумя ближайшими покупателями или продавцами, превысив которую, покупатели или продавцы встают в стакан по одной цене.

Таким образом, торг ведется между самой лучшей заявкой на продажу (самой дешевой по цене для покупателей) и самой лучшей заявкой на покупку (самой дорогой по цене для продавцов).

Зазор между ними называется спредом – разницей между лучшей заявкой на покупку и лучшей заявкой на продажу. Если покупатель согласился на цену продавца, то сделка прошла по цене продавца и его заявка частично или полностью удовлетворилась. Если она частично удовлетворилась, то она осталась в очереди в размере остатка, а если удовлетворилась полностью, то на это “вакантное место” сразу же встал другой продавец. Если следующий покупатель соглашается на цену продавца, занявшего вакантное место, то сделка вновь происходит по цене продавца и рыночная цена бумаги каждый раз повышается на величину спреда.

Сделками покупателей называются сделки, которые произошли по их активной инициативе, при проявлении которой они уступали более высоким ценам продавцов, сокращали спред между собственным станом и станом продавцов, тем самым, увеличивая рыночную цену конкретной ценной бумаги. Сделки покупателей приводят к «сокращению спреда вверх».

Сделками продавцов называются сделки, которые произошли по их активной инициативе, при проявлении которой они соглашались на более низкие цены продаж, сокращали спред между собственным станом и станом покупателей, тем самым, снижая рыночную цену конкретной ценной бумаги. Сделки продавцов приводят к «сокращению спреда вниз».

Эффективность использования спреда на покупку состоит в том, чтобы выставить в очередь покупателей заявку и не снимать ее до тех пор, пока она не будет удовлетворена. Когда удовлетворят все предыдущие “покупающие” заявки, путем продажи по их цене, нужно, чтобы продали и вам. Это значит, что вы будете непреклонны в цене заявки на покупку, а продавец вам уступит, т.е. продаст вам дешевле, чем хочет.

Эффективность использования спреда на продажу состоит в том, чтобы выставить в очередь продавцов заявку и не снимать ее до тех пор, пока она не будет удовлетворена. Когда удовлетворят все, стоящие перед вами “продающие” заявки, путем покупки по их цене, нужно, чтобы купили и у вас. Это значит, что вы будете непреклонны в цене заявки на продажу, а покупатель вам уступит, т.е. купил у вас дороже, чем хочет.

Рыночная сделка – это сделка, прошедшая по цене покупателей, либо по цене продавцов, т.е. по рыночной цене.

Продавцы в собственном стане конкурируют между собой за спрос покупателей, как по времени выставления заявки, так и по цене. Если два продавца встали в очередь по одной цене, то когда рыночная цена доходит до них (спред сокращается вверх), первым продает тот, кто встал в очередь раньше, затем, если спроса остается достаточно, продает и второй продавец, вставший в очередь позже. Если спред между продавцами и покупателями больше шага цены, то он позволяет продавцам вставать в самое начало очереди, а значит предлагать покупателям более низкую цену продажи (более привлекательную для покупателей).

Покупатели в собственном стане конкурируют между собой за предложение продавцов, также по времени выставления заявки и по цене. Если два покупателя встали в встали в очередь по одной цене, то когда рыночная цена доходит до них (спред сокращается вниз), первым покупает тот, кто встал в очередь раньше, затем, если объема предложения остается достаточно, покупает и второй покупатель, вставший в очередь позже. Если спред между покупателями и продавцами больше шага цены, то он позволяет покупателям вставать в самое начало очереди, а значит предлагать продавцам более высокую цену покупки (более привлекательную для продавцов).

На рынке Форекс понятие стакана отсутствует, так как на нем нет единого центра образования котировок, т.е. биржи. Из-за этого вычислить реальный объем и глубину рынка не представляется возможным. Однако, если торговать валютными фьючерсами, то там стакан увидеть можно, т.к. сделки проходят через биржу.

Теория арбитража – один краеугольных вопросов формирования рынка. Определение: «Арбитраж – это несколько логически связанных сделок, направленных на извлечение прибыли из разницы в ценах на одинаковые или связанные активы в одно и то же время на разных рынках (пространственный арбитраж), либо на одном и том же рынке в разные моменты времени (временной арбитраж)».

Арбитражер – торговец, совершающий арбитражные сделки.

Пример арбитража:

«Пусть обменные курсы RUR, USD, EUR:

а) В Нью-Йорке 1$ = 30RUR = 0.8EUR;

б) во Франкфурте – на Майне 0.8EUR = 1$ = 31RUR;

тогда покупка 2$ в Нью-Йорке за 60 рублей и продажа их в Франкфурте даст прибыль в 2 рубля на ровном месте, за вычетом комиссионных в несколько центов». Это был двухзвенный арбитраж, а реально работающие схемы гораздо сложнее, в них задействовано от 3 и более цепочек. При этом теория арбитража, по сути система с отрицательной обратной связью, как только появляется где - то разрыв в ценах, сразу совершается несколько сделок и цены выравниваются.

Как пример можно привести – курс обменов валют в коммерческих банках, в первой половине 90-х годов прошлого века можно было оббежав центр Москвы на арбитраже заработать до 10% прибыли за час (из передачи по ТВ «Эксперт»). Другой пример арбитража – цены в магазинах, где – то дешевле, где – то дороже, но обычная торговля официально арбитражем не является.

Две главные операции (рыночные ордера) – это покупка (“Buy”) и продажа (“Sell”). Первая операция делается в расчете, что курс вырастет и соответственно продав, мы получим прибыль. Вторая делается в расчете, что курс снизится. Покупка происходит по цене Ask (цена спроса), продажа по цене Bid (цена предложения). Разница между Ask и Bid называется спредом (Spred).

Также существуют отложенные ордера:

Sell Stop - продать при равенстве будущей цены "Bid" установленному значению. При этом текущий уровень цен больше значения установленного ордера. Обычно ордера этого типа выставляются в расчете на то, что цена инструмента достигнет определенного уровня и продолжит снижаться

Sell Limit - продать при равенстве будущей цены "Bid" установленному значению. При этом текущий уровень цен меньше значения установленного ордера. Обычно ордера этого типа выставляются в расчете на то, что цена инструмента, поднявшись до определенного уровня, начнет снижаться;

Buy Stop - купить при равенстве будущей цены "Ask" установленному значению. При этом текущий уровень цен меньше значения установленного ордера. Обычно ордера этого типа выставляются в расчете на то, что цена инструмента преодолеет некий уровень и продолжит свой рост;

Buy Limit - купить при равенстве будущей цены "Ask" установленному значению. При этом текущий уровень цен больше значения установленного ордера. Обычно ордера этого типа выставляются в расчете на то, что цена инструмента, опустившись до определенного уровня, начнет расти.

К отложенному ордеру можно прикрепить ордера Стоп Лосс и Тейк Профит. После срабатывания отложенного ордера его Стоп Лосс и Тейк Профит автоматически прикрепляются к открытой позиции.

При этом обратим внимание, что цена исполнения всех торговых операций определяется брокером. Стоп Лосс и Тейк Профит исполняется только для открытых ордеров.

Стоп Лосс предназначен для минимизации потерь в том случае, если цена финансового инструмента начала двигаться в убыточном направлении. Когда же открытая позиция становится прибыльной, Стоп Лосс можно перемещать вручную на безубыточный уровень. Для автоматизации этого процесса используется Трейлинг Стоп (Trailing Stop). Данный инструмент особенно полезен при сильном однонаправленном движении цены, а также в тех случаях, когда нет возможности внимательно следить за изменением состояния рынков.

На сегодняшний день разработаны тысячи индикаторов []. По значению индикаторов можно судить о силе тренда и его длительности. Но у индикаторов есть один большой недостаток – невозможность спрогнозировать дальнейшее поведение ряда, то есть они показывают, что было и что есть сейчас. В Приложении приведена таблица наиболее распространенных индикаторов и базовые значения советников по ним. Отметим следующие индикаторы, которые используются самостоятельно, а также входят в состав других индикаторов.

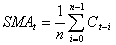

А) Простая скользящая средняя – SMA (Simple Moving Average). Это средняя арифметическая величина:

где С- одна из цен OLHC, n - период сглаживания.

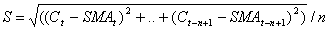

Б) Полосы Боллинджера (Bollinger bands). Суть индикатора в том, что если к текущей рыночной цене финансового инструмента прибавить или отнять двойную волантильность рынка в размерностях стандартного отклонения, то получится ценовой коридор, внутри которого цена будет находиться 95% времени. Формула расчета:

где Сt - цена закрытия во время t. Верхняя полоса равна  , нижняя равна

, нижняя равна  .

.

….

Таким образом, мы видим, что в большинстве индикаторов базовым элементом является скользящая средняя. Для скользящей средней важно определение периода сглаживания, короткий период чувствителен к малым «выбросам», а длинный наоборот их сглаживает. Часто применяют комбинации короткого (n=7) и длинного (n=21) периода сглаживания и сигналами к покупке / продажи выступают пересечения этих средних.

ОПЦИОН – это право купить или продать собственность по установленной цене, называемой ценой исполнения, которое предоставляется в обмен на уплату определенной согласованной суммы денег. Если владелец опциона не воспользуется своим правом до указанной даты, срок действия опциона истекает и его держатель просто теряет деньги, которые он уплатил за опцион. Опционы с очень длительными сроками действия выпускаются непосредственно корпорациями совместно с новой эмиссией ценных бумаг и называются варрантами. Различают также:

Существует американский тип опциона и европейский, в американском можно исполнить в любую дату до и в, а в европейском только в дату истечения опциона.

Пример «Опциона Колл»: пусть игрок делает опцион на покупку через 3 месяца 100 акций компании «Сбербанк» по цене 100 рублей. Тогда, если через 3 месяца акция «Сбербанка» стала стоить 104 рубля, то игрок может исполнить опцион и продать акции по 104 рубля получив прибыль в (104 - 100)*100 = 400 рублей[5] (соответственно, если акции стали стоить 108 рублей, то прибыль (108-100)*100 = 800 рублей). При этом, если акция стала вдруг стоить меньше 100 рублей, то игрок может не исполнять опцион! Правда, заплатив при этом за саму регистрацию опциона.

Фьючерс (фьючерсный контракт) – это договор о фиксации условий покупки или продажи стандартного количества определенного актива в оговоренный срок в будущем, по цене, установленной сегодня. Изначально фьючерсы делались в отношении товаров, например зерна или нефти, сейчас фьючерсы делаются и на акции и на индексы и на другие финансовые инструменты. Цена фьючерса фиксируется на день сделки и больше не меняется. То есть если фермер с покупателем зерна заключили фьючерсный контракт на 100 тонн зерна, через три месяца по цене 55$ за тонну, а на момент исполнения цена зерна на рынке 45$ за тонну, то все равно фьючерс исполняется по 55$ за тонну (то есть фермер в хорошей прибыли). То есть в фьючерсных контрактах одним из главных моментов является прогноз цены, соответственно по данным контрактам очень высокие риски. Почему есть необходимость в таких контрактах? Такие контракты необходимы, например в тех случаях, когда ожидается засуха – то есть покупатель (например мукомольня) хеджируется от риска остаться без зерна. Или на нефтяном рынке на фоне нестабильности на Ближнем Востоке.

[1] Можно также выделить: таможенную брокерскую деятельность и брокерскую деятельность по фрахтованию судов.

[2] Жаргон сети.

[3] Собрано из разных источников. Может отличаться от реальной структуры.

[4] Взято из http://www.forexpf.ru/_newses_/newsprint.php?news=332736

[5] Есть еще стоимость (проценты) стоимости исполнения и заключения опциона идущие в пользу представителя опциона и биржи, но мы ее рассматривать не будем.

Прочтение данной статьи про интернет трейдин позволяет сделать вывод о значимости данной информации для обеспечения качества и оптимальности процессов. Надеюсь, что теперь ты понял что такое интернет трейдин, торговля на фондовых рыінках, валютных рынках, биржи, стакан и для чего все это нужно, а если не понял, или есть замечания, то не стесняйся, пиши или спрашивай в комментариях, с удовольствием отвечу. Для того чтобы глубже понять настоятельно рекомендую изучить всю информацию из категории Сетевая экономика (Электронная коммерция)

Комментарии

Оставить комментарий

Сетевая экономика (Электронная коммерция)

Термины: Сетевая экономика (Электронная коммерция)