Лекция

Привет, Вы узнаете о том , что такое банки, Разберем основные их виды и особенности использования. Еще будет много подробных примеров и описаний. Для того чтобы лучше понимать что такое банки, денежный мультипликатор , настоятельно рекомендую прочитать все из категории Макроэкономика.

Банк (от итал. banco — скамья, лавка, стол, на которых менялы раскладывали монеты) — денежно-кредитная организация ; регулирующая платежный оборот в наличной и безналичной форме ; финансовая организация, которая привлекает денежные средства на депозиты у тех, кто имеет сбережения, и выдает деньги в виде кредитов тем, кому они нужны для развития бизнеса или личных нужд .

Банк — это коммерческое юридическое лицо, которое:

Банки являются основным финансовым посредником в экономике. Деятельность банков представляют собой тот канал, с помощью которого изменения на денежном рынке трансформируются в изменения на товарном рынке.

Банки являются финансовыми посредниками, поскольку, с одной стороны, они принимают вклады (депозиты), привлекая деньги вкладчиков, т.е. аккумулируют временно свободные денежные средства, а с другой, предоставляют их под определенный процент различным экономическим агентам (фирмам, домохозяйствам и др.), т.е. выдают кредиты. Таким образом, банки – это посредники в кредите. Поэтому банковская система является частью кредитной системы. Кредитная система состоит из банковских и небанковских (специализированных) кредитных учреждений. К небанковским кредитным учреждениям относятся: фонды (инвестиционные, пенсионные и др.); компании (страховые, инвестиционные); финансовые компании (ссудо-сберегательные ассоциации, кредитные союзы); ломбарды, т.е. все организации, выполняющие функций посредников в кредите.

Однако главными финансовыми посредниками выступают коммерческие банки. Слово «банк» происходит от итальянского слова «banco», что означает «скамья (менялы)». Первые банки с современным бухгалтерским принципом двойной записи появились в ХVI веке в Италии, хотя ростовщичество (т.е. предоставление денег в долг) как первая форма кредита процветало еще до н/э. Первые специальные кредитные учреждения возникли на Древнем Востоке в VII – VI веке до н/э, кредитные функции банков в Древней Греции и Древнем Риме выполняли храмы, в Средневековой Европе – монастыри.

Современная банковская система двухуровневая. Первый уровень – это Центральный банк. Второй уровень – это система коммерческих банков.

Центральный банк – это главный банк страны. В США он называется ФРС (Федеральная Резервная Система – Federal Reserve System), в Великобритании – это Банк Англии (Bank of England), в Германии – Bundesdeutchebank, в России – Центральный банк России и т.п.

Центральный банк выполняет следующие функции, являясь:

Второй уровень банковской системы составляют коммерческие банки. Различают: 1) универсальные коммерческие банки и 2) специализированные коммерческие банки Банки могут специализироваться: 1) по целям: инвестиционные (кредитующие инвестиционные проекты), инновационные (выдающие кредиты под развитие научно-технического прогресса), ипотечные (осуществляющие кредитование под залог недвижимости); 2) по отраслям: строительный, сельскохозяйственный, внешнеэкономический; 3) по клиентам: обслуживающие только фирмы, обслуживающие только население и др.

Коммерческие банки являются частными организациями, которые имеют законное право привлекать свободные денежные средства и выдавать кредиты с целью получения прибыли. Поэтому коммерческие банков выполняют два основных вида операций: пассивные (по привлечению депозитов) и активные (по выдаче кредитов). Кроме того, коммерческие банки выполняют: расчетно-кассовые операции; доверительные (трастовые) операции; межбанковские операции (кредитные – по выдаче кредитов друг другу и трансфертные – по переводу денег); операции с ценными бумагами; операции с иностранной валютой и др.

Основную часть дохода коммерческого банка составляет разница между процентами по кредитам и процентами по депозитам (вкладам). Дополнительными источниками доходов банка могут быть комиссионные по предоставлению различного вида услуг (трастовых, трансфертных и др.) и доходы по ценным бумагам. Часть дохода идет на оплату издержек банка, которые включают в себя заработную плату работников банка, затраты на оборудование, на использование компьютеров, кассовых аппаратов, на аренду помещения и т.п. Оставшаяся после этих выплат сумма является прибылью банка, с нее начисляются дивиденды держателям акций банка и определенная часть может идти на расширение деятельности банка.

Исторически банки в основном возникли из ювелирных лавок. Ювелиры имели надежные охраняемые подвалы для хранения драгоценностей, поэтому со временем люди начали отдавать им свои ценности на хранение, получая взамен долговые расписки ювелиров, удостоверяющие возможность по первому требованию получить эти ценности обратно. Так возникли банковские кредитные деньги.

Поначалу ювелирных дел мастера только хранили предоставленные ценности и не выдавали кредиты. Такая ситуация соответствует системе полного или 100%-ного резервирования (вся сумма депозитов хранится в виде резервов). Но постепенно выяснилось, что все клиенты не могут одновременно потребовать вернуть свои вклады.

Таким образом, банк сталкивается с противоречием. Если он все вклады хранит у себя в виде резервов и не выдает кредиты, то он лишает себя прибыли. Но при этом он обеспечивает себе 100%-ную платежеспособность и ликвидность. Если же он выдает деньги вкладчиков в кредит, то он получает прибыль, но возникает проблема с платежеспособностью и ликвидностью. Платежеспособность банка означает, что величина его активов по меньшей мере должна равняться его задолженности. К активам банка относятся имеющиеся у них банкноты и все финансовые средства (облигации и долговые обязательства), которые он покупает у других лиц или учреждений. Облигации и долговые обязательства служат источником доходов банка. Задолженность банка (liabilities) – его пассив – это размещенные в нем суммы депозитов, которые он обязан вернуть по первому требованию клиента. Если банк желает иметь 100%-ную платежеспособность, то он не должен давать в кредит ничего из размещенных в нем средств. Таким образом устраняется высокий риск, но банк не получает никакой прибыли в виде процентов на предоставленную в кредит сумму и не имеет возможности оплатить свои издержки. Чтобы существовать, банк должен рисковать и давать кредиты. Чем больше величина выданных кредитов, тем выше и прибыль, и риск.

Кроме платежеспособности, банк должен обладать еще одним свойством – свойством ликвидности, т.е. способностью в любой момент выдать любому количеству вкладчиков часть вклада или весь вклад наличными деньгами. Если банк хранит все депозиты в виде денежных купюр, то обладает абсолютной ликвидностью. Но хранение денег, в отличие от, например, облигаций не дает никакого дохода. Поэтому чем выше ликвидность банка, тем ниже его доход. Банк должен тщательно взвешивать издержки неликвидности (т.е. потеря доверия клиентов) и издержки от неиспользования имеющихся средств. Необходимость иметь большую ликвидность всегда уменьшает доходы банка.

Основным источником банковских фондов, которые могут быть предоставлены в кредит, являются депозиты до востребования (средства на текущих счетах) и сберегательные депозиты. Банкиры во всем мире давно поняли, что несмотря на необходимость ликвидности, ежедневные ликвидные фонды банка должны составлять примерно 10% от общей суммы размещенных в нем средств. По теории вероятности, число клиентов, желающих снять деньги со счета, равно количеству клиентов, вкладывающих деньги. В современных условиях банки функционируют в системе частичного резервирования, когда определенная часть вклада хранится в виде резерва, а остальная сумма может быть использована для предоставления кредитов.

В прошлом веке норма резервирования, т.е. доля вкладов, которую нельзя было выдавать в кредит (доля резервов в общей величине депозитов – (R/D)), определялась эмпирическим путем (методом проб и ошибок). В ХIХ веке из-за многочисленных банкротств банки были хитрыми и осторожными. Норма резервирования устанавливалась самими коммерческими банками и составляла, как правило, 20%. В начале ХХ века в связи с нестабильностью банковской системы, частыми банковскими кризисами и банкротствами функцию установления нормы обязательных банковских резервов взял на себя Центральный банк (в США это произошло в 1913 году), что дает ему возможность контроля за работой коммерческих банков.

Норма обязательных банковских резервов (или норма резервных требований – required reserve ratio - rr) представляет собой выраженную в процентах долю от общей суммы депозитов, которую коммерческие банки не имеют права выдавать в кредит, и которую они хранят в Центральном банке в виде беспроцентных вкладов. Для того, чтобы определить величину обязательных резервов (required reserves) банка, нужно величину депозитов (deposits - D) умножить на норму резервных требований: R об. = D x rr , где R об. – величина обязательных резервов, D – величина депозитов, rr – норма резервных требований. Очевидно, что при системе полного резервирования норма резервных требований равна 1, а при системе частичного резервирования 0 < rr < 1.

Если из общей величины депозитов вычесть величину обязательных резервов, то мы получим величину кредитных возможностей или избыточные резервы (сверх обязательных):

К = Rизб. = D - Rоб. = D – D х rr = D (1 – rr)

где К – кредитные возможности банка, а R изб. – избыточные (сверх обязательных) резервы.

Именно из этих средств банк предоставляет кредиты. Если резервы банка падают ниже необходимой величины резервных средств (например, в связи с «набегами вкладчиков»), то банк может предпринять три варианта действий: 1) продать часть своих финансовых активов (например, облигации) и увеличить количество наличных денег, теряя при этом процентный доход по облигациям); 2) обратиться за помощью к центральному банку, который дает банкам взаймы деньги для устранения временных трудностей под ставку процента, называемую учетной ставкой процента; 3) взять взаймы у другого банка на рынке межбанковского кредита; выплачиваемый при этом процент называется ставкой межбанковского процента (в США – ставка федеральных фондов).

Если банк выдает в кредит все свои избыточные резервы, то это означает, что он использует свои кредитные возможности полностью. В этом случае К = R изб. Однако банк может этого не сделать, и часть избыточных резервов оставить у себя, не выдавая в кредит. Сумма обязательных резервов и избыточных резервов, т.е. средств, не выданных в кредит (excess reserves), представляет собой фактические резервы банка: Rфакт. = Rоб. + Rexcess

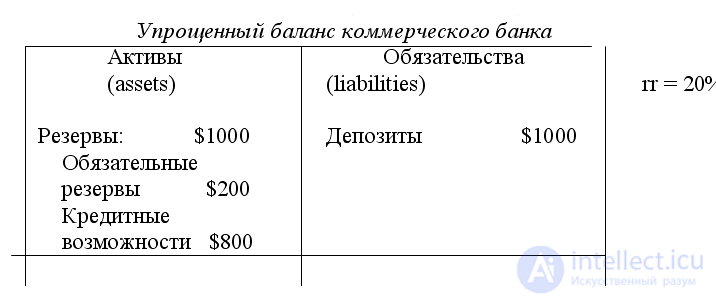

При норме резервных требований, равной 20%, имея депозиты на сумму $1000 (рис.12.3.), банк должен $200 (1000 х 0.2 = 200) хранить в виде обязательных резервов, а остальные $800 (1000 – 200 = 800) он может выдать в кредит. Если он выдает кредиты на всю эту сумму, то это означает, что он использует свои кредитные возможностью полностью. Однако банк может выдать в кредит только часть этой суммы, например, $700. В этом случае $100 (800 – 700 = 100) составят его избыточные (excess) резервы. В результате фактические резервы банка будут равны $300 ($200 обязательных + $100 избыточных = $300)

Благодаря системе частичного резервирования универсальные коммерческие банки могут создавать деньги. Следует иметь в виду, что деньги могут создавать только эти кредитные учреждения (ни небанковские кредитные учреждения, ни специализированные банки создавать деньги не могут.

Процесс создания денег называется кредитным расширением или кредитной мультипликацией. Он начинается в том случае, если в банковскую сферу попадают деньги и увеличиваются депозиты коммерческого банка, т.е. Об этом говорит сайт https://intellect.icu . если наличные деньги превращаются в безналичные. Если величина депозитов уменьшается, т.е. клиент снимает деньги со своего счета, то произойдет противоположный процесс – кредитное сжатие.

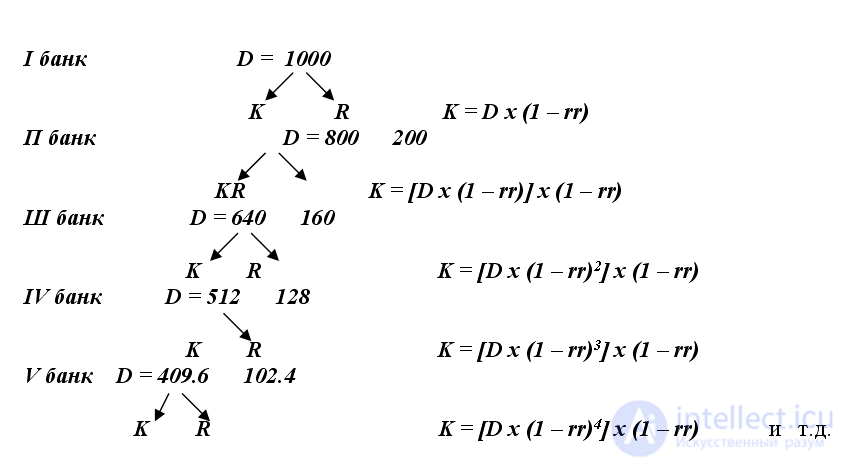

Предположим, что в банк I попадает депозит, равный $1000, а норма резервных требований составляет 20%. В этом случае банк должен отчислить $200 в обязательные резервы (R обяз. = D x rr = 1000 х 0.2 = 200), и его кредитные возможности составят $800 (К = D x (1 – rr) = 1000 х (1 – 0.2) = 800). Если он их использует полностью, то его клиент (любой экономический агент, поскольку банк универсальный) получит в кредит $800. Эти средства клиент использует на покупку необходимых ему товаров и услуг (фирма – инвестиционных, а домохозяйство – потребительских или покупку жилья), создав продавцу доход (выручку), который попадет на его (продавца) расчетный счет в другом банке (например, банке П). Банк П, получив депозит, равный $800, отчислит в обязательные резервы $160 (800 х 0.2 = 160), и его кредитные возможности составят $640 (800 х (1 – 0.2) = 640), выдав которые в кредит банк даст возможность своему клиенту оплатить сделку (покупку) на эту сумму, т.е. обеспечат выручку продавцу, и $640 в виде депозита попадут на расчетный счет этого продавца в банке Ш. Обязательные резервы банка Ш составят $128, а кредитные возможности $512.

Предоставив кредит на эту сумму, банк Ш создаcт предпосылку для увеличения кредитных возможностей банка IV на $409.6, банка V на $327.68 и т.д. Получим своеобразную пирамиду:

Это и есть процесс депозитного расширения. Если деньги не будут покидать банковскую сферы и оседать у экономических агентов в виде наличных денег, а банки будут полностью использовать свои кредитные возможности, то общая сумма денег (общая сумма депозитов банка I, П, Ш, IV, V и т.д.), созданная коммерческими банками, составит:

М = D I + D П + D Ш + D IV + D V + … =

= D + D x (1 – rr) + [D x (1 – rr)] x (1 – rr) + [D x (1 – rr)2] x (1 –rr) +

+ [D x (1 – rr)3] x (1 – rr) + [D x (1 – rr)4] x (1 – rr) + … =

= 1000 + 800 + 640 + 512 + 409.6 + 327.68 + …

Таким образом. мы получили сумму бесконечно убывающей геометрической прогрессии с основанием (1 – rr), т.е. величины меньше 1. В общем виде эта сумма будет равна

М = D x 1/(1 – (1 – rr)) = D x 1/rr

В нашем случае М = 1000 х 1/0.8 = 1000 х 5 = 5000

Величина 1/rr носит название банковского (или кредитного, или депозитного) мультипликатора multбанк = 1/rr

Еще одно его название – мультипликатор депозитного расширения. Все эти термины означают одно и то же, а именно: если увеличиваются депозиты коммерческих банков, то денежная масса увеличивается в большей степени. Банковский мультипликатор показывает, во сколько раз изменится (увеличится или уменьшится) величина денежной массы, если величина депозитов коммерческих банков изменится (соответственно увеличится или уменьшится) на одну единицу. Таким образом, мультипликатор действует в обе стороны. Денежная масса увеличивается, если деньги попадают в банковскую систему (увеличивается сумма депозитов), и сокращается, если деньги уходят из банковской системы (т.е. их снимают с депозитов). А поскольку, как правило, в экономике деньги одновременно и вкладывают в банки, и снимают со счетов, то денежная масса существенно измениться не может. Такое изменение может произойти только в том случае, если Центральный банк изменит норму обязательных резервов, что повлияет на кредитные возможности банков и величину банковского мультипликатора. Не случайно это есть один из важных инструментов монетарной политики (политики по регулированию денежной массы) Центрального банка. (В США банковский мультипликатор равен 2.7).

С помощью банковского мультипликатора можно подсчитать не только величину денежной массы (М), но и ее изменение (Δ M). Поскольку величина денежной массы складывается из наличных и безналичных денег (средств на текущих счетах коммерческих банков), т.е. М = С + D, то на депозит банка I деньги ($1000) поступили из сферы наличного денежного обращения, т.е. они уже составляли часть денежной массы, и лишь произошло перераспределение средств между С и D. Следовательно, денежная масса в результате процесса депозитного расширения увеличилась на $4000 (Δ М = 5000 – 1000 = 4000), т.е. коммерческие банки создали денег именно на эту сумму. Это явилось результатом выдачи ими в кредит своих избыточных (сверх обязательных) резервов, поэтому процесс увеличения предложения денег начался с увеличения общей суммы депозитов банка П в результате предоставления кредита банком I на сумму его избыточных резервов (кредитных возможностей), равную $800. Следовательно, изменение предложения денег может быть рассчитано по формуле:

Δ М = D П + D Ш + D IV + D V + … =

= D x (1 – rr) + [D x (1 – rr)] x (1 – rr) + [D x (1 – rr)2] x (1 –rr) +

+ [D x (1 – rr)3] x (1 – rr) + [D x (1 – rr)4] x (1 – rr) + … =

= 800 + 640 + 512 + 409.6 + 327.68 + … = 800 х (1/0.8) = 800 х 5 = 4000

или

Δ М = [D x (1 – rr)] x (1/rr) = К х (1/rr) = Rизб. х (1/rr) = 800 х (1/0.8) = 4000

Таким образом, изменение предложения денег зависит от двух факторов:

Воздействуя на один из этих факторов или на оба фактора, Центральный банк может изменять величину предложения денег, проводя монетарную (кредитно-денежную) политику.

Рассматривая процесс депозитного расширения, мы предположили, что: 1) деньги не покидают банковскую сферу и не оседают в виде наличности, 2) кредитные возможности используются банками полностью и 3) предложение денег определяется только поведением банковского сектора. Однако, изучая предложение денег, следует иметь в виду, что на его величину оказывает влияние поведение домохозяйств и фирм (небанковского сектора), а также важно учесть тот факт, что коммерческие банки могут использовать свои кредитные возможности не полностью, оставляя у себя избыточные резервы, которые они не выдают в кредит. И при таких условиях изменение величины депозитов имеет мультипликативный эффект, однако его величина будет иной. Выведем формулу денежного мультипликатора:

Денежная масса (М1) состоит из средств на руках у населения (наличные деньги) и средств на текущих банковских счетах (депозиты): М = С + D

Однако центральный банк, который осуществляет контроль за предложением денег не может непосредственно воздействовать на величину предложения денег, поскольку не он определяет величину депозитов, а может только косвенным образом влиять на их величину через изменение нормы резервных требований. Центральный банк регулирует только величину наличности (поскольку он сам ее пускает в обращение) и величину резервов (поскольку они хранятся на его счетах). Сумма наличности и резервов, контролируемых центральным банком, носит название денежной базы (monetary base) или денег повышенной мощности (high-powered money) и обозначается (Н): Н = С + R

Каким образом центральный банк может контролировать и регулировать денежную массу? Это оказывается возможным через регулирование величины денежной базы, поскольку денежная масса представляет собой произведение величины денежной базы на величину денежного мультипликатора.

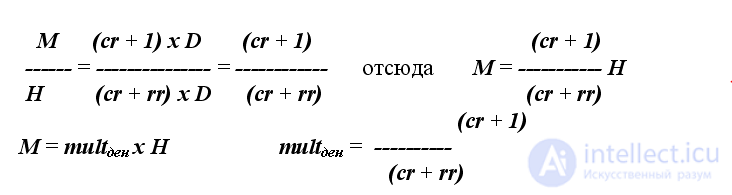

Чтобы вывести денежный мультипликатор, введем следующие понятия: 1) норма резервирования rr (reserve ratio), которая равна отношению величины резервов к величине депозитов: rr = R/D или доле депозитов, помещенных банками в резервы. Она определяется экономической политикой банков и регулирующими их деятельность законами; 2) норма депонирования сr (), которая равна отношению наличности к депозитам: сr = С/D. Она характеризует предпочтения населения в распределении денежных средств между наличными деньгами и банковскими депозитами.

Поскольку С = сr х D, а R = rr х D, то можно записать:

М = С + D = сr х D + D = (сr + 1) х D (1)

Н = С + R = сr х D + rr х D = (сr + rr) х D (2)

Разделим (1) на (2), получим:

Величина [(сr + 1)/ (сr + rr)] представляет собой денежный мультипликатор или мультипликатор денежной базы, т.е. коэффициент, который показывает, во сколько раз увеличится (сократится) денежная масса при увеличении (сокращении) денежной базы на единицу. Как любой мультипликатор, он действует в обе стороны. Если центральный банк хочет увеличить денежную массу, он должен увеличть денежную базу, а если он хочет уменьшить предложение денег, то денежная база должна быть уменьшена.

Заметим, что если предположить, что наличность отсутствует (С=0), и все деньги обращаются только в банковской системе, то из денежного мультипликатора мы получим банковский (депозитный) мультипликатор: multD = 1/ rr . Не случайно банковский мультипликатор часто называют «простым денежным мультипликатором» (simple money multiplier), а денежный мультипликатор - сложным денежным мультипликатором или просто денежным мультипликатором (money multiplier).

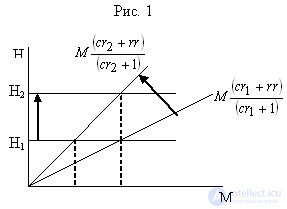

Величина денежного мультипликатора зависит от нормы резервирования и нормы депонирования. Чем они выше, т.е. чем больше доля резервов, которую банки не выдают в кредит и чем выше доля наличности, которую хранит население на руках, не вкладывая ее на банковские счета, тем величина мультипликатора меньше. Это можно показать на графике, на котором представлено соотношение денежной базы (Н) и денежной массы (М) через денежный мультипликатор, равный: (сr + 1)/(сr + rr) Очевидно, что тангенс угла наклона равен (cr + rr)/(cr + 1) (рис. 1.).

При неизменной величине денежной базы Н1 рост нормы депонирования от сr1 до сr2 сокращает величину денежного мультипликатора и увеличивает наклон кривой денежной массы (предложения денег), в результате предложение денег сокращается от М1 до М2. Чтобы при снижении величины мультипликатора денежная масса не изменилась (сохранилась на уровне М1, центральный банк должен увеличить денежную базу до Н2. Итак, рост нормы депонирования уменьшает величину мультипликатора. Аналогично можно показать, что рост нормы резервирования (увеличения банками доли депозитов, хранимых в виде резервов), т.е. чем больше величина избыточных, не выдаваемых в кредит, банковских резервов, тем меньше величина мультипликатора.

Равновесие денежного рынка устанавливается автоматически за счет изменения ставки процента. Денежный рынок очень эффективен и практически всегда находится в равновесии, поскольку на рынке ценных бумаг очень четко действуют дилеры, которые отслеживают изменения процентных ставок и заставляют их перемещаться в одном направлении.

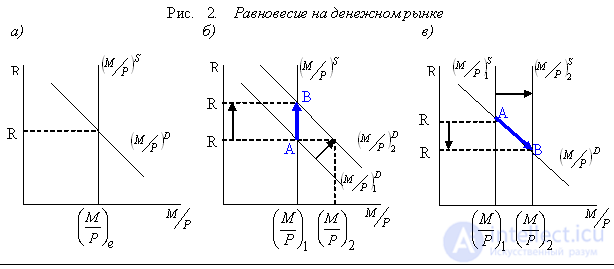

Предложение денег контролирует центральный банк, поэтому можно изобразить кривую предложения денег как вертикальную, т.е. не зависящую от ставки процента (М/Р)S. Спрос на деньги отрицательно зависит от ставки процента, поэтому он может быть изображен кривой, имеющей отрицательный наклон (М/Р)D. Точка пересечения кривой спроса на деньги и предложения денег позволяет получить равновесную ставку процента R и равновесную величину денежной массы (М/Р) (рис. 2.(а)).

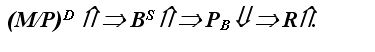

Рассмотрим последствия изменения равновесия на денежном рынке. Предположим, что величина предложения денег не меняется, но повышается спрос на деньги – кривая (М/Р)D1 сдвигается вправо-вверх до (М/Р)D2. В результате равновесная ставка процента повысится от R1 до R2 (рис. 2.(б)). Экономический механизм установления равновесия на денежном рынке объясняется с помощью кейнсианской теории предпочтения ликвидности. Если в условиях неизменной величины предложения денег спрос на наличные деньги увеличивается, люди, имеющие, как правило, порфтель финансовых активов, т.е. определенное сочетание денежных и неденежных финансовых активов (например, облигаций), испытывая нехватку наличных денег, начинают продавать облигации. Предложение облигаций на рынке облиигаций увеличивается и превышает спрос, поэтому цена облигаций падает, а цена облигации, как уже было доказано, находится в обратной зависимости со ставкой процента, следовательно, ставка процента растет. Этот механизм можно записать в виде логической цепочки:

Рост спроса на деньги привел к росту равновесной ставки процента, при этом предложение денег не изменилось и величина спроса на деньги вернулась к исходному уровню, поскольку при более высокой ставке процента (более высоких альтернативных издержках хранения наличных денег), люди будут сокращать свои запасы наличных денег, покупая облигации.

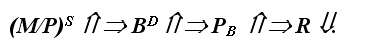

Рассмотрим теперь последствия изменения предложения денег для равновесия денежнорго рынка. Предположим, что центральный банк увеличил предложение денег, и кривая предложения денег сдвинулась вправо от (М/Р)S1 до (М/Р)S2 (рис. 2.(в)). Как видно из графика, результатом является восстановления равновесия денежного рынка за счет снижения ставки процента от R1 до R2. Объясним экономический механизм этого процесса, опять используя кейнсианскую теорию предпочтения ликвидности. При росте предложения денег у людей увеличивается количество наличных денег на руках, однако часть этих денег будет относительно излишней (ненужной для покупки товаров и услуг) и будет израсходована для покупки приносящих доход ценных бумаг (например, облигаций). На рынке облигаций повысится спрос на облигации, поскольку все их захотят купить. Рост спроса на облигации в условиях их неизменного предложения приведет к росту цены облигаций. А поскольку цена облигации находится в обратной зависимости со ставкой процента, то ставка процента упадет. Запишем логическую цепочку:

Итак, рост предложения денег ведет к снижению ставки процента. Низкая ставка процента означает, что альтернативные издержки хранения наличных денег низкие, поэтому люди будут увеличивать количество наличных денег, и величина спроса на деньги увеличится от (М/Р)1 до (М/Р)2 (движение из точки А в точку В вдоль кривой спроса на деньги (М/Р)D).

Таким образом, теория предпочтения ликвидности исходит из обратной зависимости между ценой облигации и ставкой процента и объясняет равновесие денежного рынка следующим образом: изменение спроса на деньги или предложения денег соответствующие изменения в предложении и спросе на облигации, что вызывает изменение в ценах на облигации и через них – в ставках процента. Изменение в ставках процента (меняющее величину альтернативных издержек хранения наличных денег) влияет на желание людей хранить наличные деньги (предпочитая их ликвидность), а изменение в желании людей хранить наличные деньги восстанавливает равновесие на денежном рынке, равновесная ставка процента выравнивает количество предлагаемых и требуемых наличных денег.

Термин « необанк » используется по крайней мере с 2016 года для описания поставщиков финансовых услуг, основанных на финансовых технологиях, которые бросают вызов традиционным банкам . Было два основных типа компаний, которые предоставляли услуги в цифровом виде: компании, которые обращались за собственной банковской лицензией, и компании, поддерживающие отношения с традиционным банком для предоставления этих финансовых услуг.Необанк ( также известный как онлайн-банк , интернет-банк , виртуальный банк или цифровой банк ) — это тип прямого банка , который работает исключительно онлайн без традиционных физических филиальных сетей . Термин « банк-претендент » используется в Великобритании для обозначения ряда финтех-банковских стартапов, возникших после финансового кризиса 2007–2009 годов. Клиенты могут получить доступ к их услугам через соответствующие компьютеры или мобильные устройства.

Спектр услуг, предоставляемых необанками, не так широк, как у их традиционных аналогов. Бизнес-модель, которую они обычно применяют, также отличается от модели действующих банковских учреждений: большая часть доходов необанков в основном состоит из комиссий за транзакции, получаемых при оплате клиентами дебетовой картой.

В XX―XXI веках произошло значительное сокращение барьеров глобальной конкуренции в банковской сфере. Рост телекоммуникационных и других финансовых технологий позволил банкам расширить сферу своей деятельности по всему миру, поскольку их сотрудникам больше не нужно находиться рядом с клиентами, чтобы управлять финансами и рисками. Рост трансграничного взаимодействия также увеличил спрос на банковские услуги, которые отныне могут предоставляться граждан самых разных стран. Однако, несмотря на уменьшение барьеров и рост трансграничной активности, банковская индустрия по-прежнему не так глубоко глобализирована, как некоторые другие отрасли экономики. В США, например, очень немногие банки осуществляют свою деятельность на основе Закона Ригла-Нила, который способствует более эффективному банковскому взаимодействию между различными штатами. В подавляющем большинстве стран мира доля рынка для иностранных банков в настоящее время составляет менее одной десятой доли рынка для национальных банков. Одна из причин, по которой банковская индустрия не была полностью глобализирована, заключается в том, что представителям малого бизнеса и частным лицам удобнее брать кредиты у местных банков. С другой стороны, для крупных корпораций не так важно, в каком именно государстве находится офис банка, поскольку финансовая информация корпорации доступна по всему миру[21].

Высшим органом управления банка является собрание акционеров (участников). Ему подотчетны совет директоров банка и ревизионная комиссия. Совет директоров банка:

Коллегиальным исполнительным органом управления, непосредственно руководящим деятельностью банка, является правление банка, в состав которого обычно входят представители наиболее крупных акционеров (участников) банка.

Различают:

Иногда выделяют:

Федеральным законом от 01.05.2017 N 92-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» предусмотрена возможность изменения статуса банка на статус микрофинансовой компании. Указанным федеральным законом также определен порядок получения микрофинансовой компанией статуса банка с базовой лицензией или небанковской кредитной организации.

Существенные особенности банковской деятельности (отличающие ее от производственной, торговой и др.) :

Ресурсы банка:

Активы коммерческого банка — отражение в бухгалтерском балансе размещение и использование ресурсов банка. Активы группируют:

По назначению активы делятся:

Считается, что основным источником доходов банка является доход, получаемый от разницы между процентами по вкладам в банке (депозитам) и процентами по кредитам.

Доходы банка:

У банков-эмитентов денег (ныне это центральные банки и приравненные к ним, например, банки Федеральной резервной системы США или Банк Англии) самую значительную часть дохода обычно формирует сеньораж.

Каждая коммерческая организация имеет как доходы так и расходы, банки не являются исключением. Расходы банка можно разделить на обязательства перед вкладчиками по процентам, налоги, расходы на текущую деятельность и развитие, расходы на выплату бонусов и дивидендов, а также расходы на создание резервов на возможные потери.

Использование на нужды банка денег вкладчиков можно рассматривать как взятие банком кредита у этих вкладчиков. Систематическое использование подобного кредита ведет к увеличению внутреннего долга банка, и может приводить к дефолту кредитной организации.

Банковские операции делятся на пассивные и активные. Пассивными называются операции, посредством которых банки образуют ресурсы денежного капитала, активными — операции, посредством которых они используют эти ресурсы с целью извлечения прибыли[23].

К банковским операциям относятся:

Кредитная организация, кроме перечисленных, вправе осуществлять следующие операции:

Банки, выдавая кредиты, могут создавать деньги. Процесс создания денег называется кредитным расширением или кредитной мультипликацией (смотри статью Банковский мультипликатор)

Банк может организовывать обособленные подразделения.

Дочерний банк — отдельное юридическое лицо, действующее коммерчески самостоятельно, в котором головному банку принадлежит более 20 процентов уставного капитала.

Филиал банка — обособленное структурное подразделение, расположенное вне места нахождения банка — не является юридическим лицом и имеет полномочия, делегированные ему банком. Тем не менее, филиал банка должен иметь лицензию и самостоятельный баланс, свой корреспондентский счет.

Представительство банка — обособленное структурное подразделение вне места нахождения банка, не имеющее статуса юридического лица, самостоятельного баланса и корреспондентского счета. Представительство кредитной организации не имеет права самостоятельно осуществлять банковские операции.

Дополнительный офис — внутреннее структурное подразделение вне нахождения головной организации (банка или филиала), созданное для выполнения определенных функций (например, кредитный офис, операционная касса вне кассового узла, пункт обмена валюты и т. п.)

Наличие дочерних банков, филиалов и представительств в обязательном порядке отражается в уставе банка.

Банки и другие кредитные организации также могут создавать союзы и ассоциации в целях:

Банковские союзы и ассоциации не преследуют цели извлечения прибыли, им запрещено осуществление банковских операций.

В некоторых странах все служащие кредитной организации обязаны хранить тайну об операциях, счетах и вкладах ее клиентов и корреспондентов, а также об иных сведениях, устанавливаемых кредитной организацией. Банковская тайна часто критикуется за то, что она является одним из основных инструментов теневой экономики и организованной преступности.

Выводы из данной статьи про банки указывают на необходимость использования современных методов для оптимизации любых систем. Надеюсь, что теперь ты понял что такое банки, денежный мультипликатор и для чего все это нужно, а если не понял, или есть замечания, то не стесняйся, пиши или спрашивай в комментариях, с удовольствием отвечу. Для того чтобы глубже понять настоятельно рекомендую изучить всю информацию из категории Макроэкономика

Комментарии

Оставить комментарий

Макроэкономика

Термины: Макроэкономика