Лекция

Привет, Вы узнаете о том , что такое денежный, Разберем основные их виды и особенности использования. Еще будет много подробных примеров и описаний. Для того чтобы лучше понимать что такое денежный, финансовый рынки спрос, предложение на денежном рынке , настоятельно рекомендую прочитать все из категории Макроэкономика.

Денежный рынок является частью (сегментом) финансового рынка. Финансовый рынок делится на денежный рынок и рынок ценных бумаг. Чтобы финансовый рынок был в равновесии, необходимо, чтобы один из входящих в него рынков был в равновесии, тогда другой рынок также автоматически будет находиться в состоянии равновесия. Это следует из закона Вальраса, который гласит, что если в экономике n рынков, и на (n – 1) рынке равновесие, то равновесие будет и на n - ом рынке. Другая формулировка закона Вальраса: сумма избыточных спросов на части рынков должна быть равна сумме избыточных предложений на остальных рынках. Применение этого закона для финансового рынка, состоящего из двух рынков, позволяет ограничить наш анализ изучением равновесия только на одном из этих рынков, а именно – денежном рынке, поскольку равновесие на денежном рынке обеспечит автоматическое равновесие на рынке ценных бумаг. Докажем применимость закона Вальраса для финансового рынка.

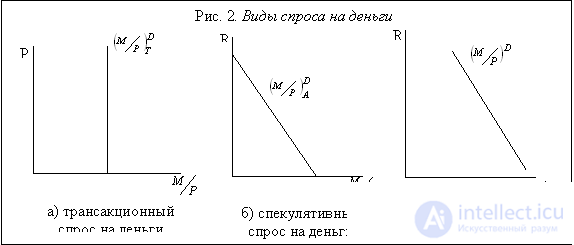

Каждый человек (как рационально действующий экономический агент) формирует портфель финансовых активов, который включает в себя как денежные, так и неденежные финансовые активы. Это необходимо, поскольку деньги обладают свойством абсолютной ликвидности (способностью быстро и без издержек превращаться в любые другие активы, реальные или финансовые), но деньги имеют нулевую доходность. Зато неденежные финансовые активы приносят доход (акции – дивиденды, а облигации – процент). Для облегчения анализа, предположим, что на рынке ценных бумаг продаются только облигации. Формируя свой портфель финансовых активов, человек ограничен бюджетным ограничением: W = MD + BD, где W – номинальное финансовое богатство человека, MD – спрос на денежные финансовые активы в номинальном выражении и BD - спрос на неденежные финансовые активы (облигации – bonds) в номинальном выражении.

Чтобы элиминировать влияние инфляции, необходимо использовать в анализе финансового рынка реальные, а не номинальные величины. Для того, чтобы получить бюджетное ограничение в реальном выражении, следует все номинальные величины разделить на уровень цен (Р). Поэтому в реальном выражении бюджетное ограничение примет вид:

Поскольку мы предполагаем, что все люди действуют рационально, то это бюджетное ограничение можно рассматривать как совокупное бюджетное ограничение (на уровне экономики в целом). А реальное финансовое богатство общества (W/P), т.е предложение всех видов финансовых активов (денежных и неденежных) равно: W/P = (M/P)S + (B/P)S. Поскольку левые части этих равенств равны, то равны и правые части: (M/P)D + (B/P)D = (M/P)S + (B/P)S, отсюда получим, что: (M/P)D - (М/P)S = (B/P)S - (B/P)S

Таким образом, закон Вальраса для финансового рынка доказан. Избыточный спрос на денежном рынке равен избыточному предложению на рынке облигаций. Поэтому мы можем ограничить наш анализ изучением условий равновесия только на денежном рынке, что означает автоматическое равновесие на рынке облигаций и, следовательно, на финансовом рынке в целом.

Рассмотрим поэтому денежный рынок и условия его равновесия. Как известно, чтобы понять закономерности функционирования любого рынка, необходимо исследовать спрос и предложение, их соотношение и последствия (воздействие) их изменений на равновесную цену и равновесный объем на этом рынке.

Виды спроса на деньги обусловлены двумя основными функциями денег: 1) функции средства обращения и 2) функции запаса ценности. Первая функция обусловливает первый вид спроса на деньги – трансакционный. Поскольку деньги являются средством обращения, т.е. выступают посредником в обмене, они необходимы людям для покупки товаров и услуг, для совершения сделок.

Трансакционный спрос на деньги (transaction demand for money)– это спрос на деньги для сделок (transactions), т.е. для покупки товаров и услуг. Этот вид спроса на деньги был объяснен в классической модели, считался единственным видом спроса на деньги и выводился из уравнения количественной теории денег, т.е. из уравнения обмена (предложенного американским экономистом И.Фишером) и кэмбриджского уравнения (предложенного английским экономистом, профессором Кэмбриджского университета А.Маршаллом).

Из уравнения количественной теории денег (уравнения Фишера): M x V= P x Y следует, что единственным фактором реального спроса на деньги (M/Р) является величина реального выпуска (дохода) (Y). Об этом говорит сайт https://intellect.icu . Аналогичный вывод следует и из кэмбриджского уравнения. Выводя это уравнение А.Маршалл предположил, что если человек получает номинальный доход (Y), то некоторую долю этого дохода (k) он хранит в виде наличных денег. Для экономики в целом номинальный доход равен произведению реального дохода (выпуска) на уровень цен (Р х Y), отсюда получаем формулу: М = k РY, где М – номинальный спрос на деньги, k – коэффициент ликвидности, показывающий, какая доля дохода хранится людьми в виде наличных денег, Р – уровень цен в экономике, Y – реальный выпуск (доход). Это и есть кэмбриджское уравнение, которое также показывает пропор-циональную зависимость спроса на деньги от уровня совокупного дохода (Y). Поэтому формула трансакционного спроса на деньги: (М/Р)DТ = (М/Р)D (Y) = kY. (Примечание. Из кэмбриджского уравнения можно получить уравнение обмена, так как k = 1/V).

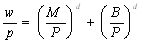

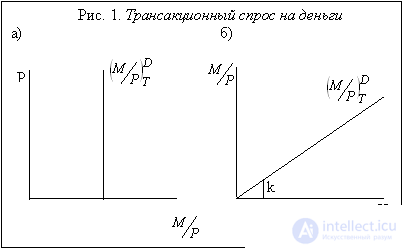

Поскольку трансакционный спрос на деньги зависит только от уровня дохода (и эта зависимость положительная) (рис. 1.(б)) и не зависит от ставки процента (рис. 1.(а)), то графически он может быть представлен двумя способами:

Точка зрения о том, что единственным мотивом спроса на деньги является использование их для совершения сделок существовала до середины 30-х годов, пока не вышла в свет книга Кейнса «Общая теория занятости, процента и денег», в которой Кейнс к трансакционному мотиву спроса на деньги добавил еще 2 мотива спроса на деньги - мотив предосторожности и спекулятивный мотив - и соответственно предложил еще 2 вида спроса на деньги: предусмотрительный и спекулятивный.

Предусмотрительный спрос на деньги (спрос на деньги из мотива предострожности – precautionary demand for money) объясняется тем, что помимо запланированных покупок люди совершают и незапланированные. Предвидя подобные ситуации, когда деньги могут потребоваться неожиданно, люди хранят дополнительные суммы денег сверх тех, которые им требуются для запланированных покупок. Таким образом, спрос на деньги из мотива предосторожности проистекает также из функции денег как средства обращения. По мнению Кейнса, этот вид спроса на деньги не зависит от ставки процента и определяется только уровнем дохода, поэтому его график аналогичен графику трансакционного спроса на деньги.

Спекулятивный спрос на деньги (speculative demand for money) обусловлен функцией денег как запаса ценности (как средства сохранения стоимости, как финансового актива). Однако в качестве финансового актива деньги лишь сохраняют ценность (да и то только в неинфляционной экономике), но не увеличивают ее. Наличные деньги обладают абсолютной (100%-ной) ликвидностью, но нулевой доходностью. При этом существуют другие виды финансовых активов, например, облигации, который приносят доход в виде процента. Поэтому чем выше ставка процента, тем больше теряет человек, храня наличные деньги и не приобретая приносящие процентный доход облигации. Следовательно, определяющим фактором спроса на деньги как финансовый актив выступает ставка процента. При этом ставка процента выступает альтернативными издержками хранения наличных денег. Высокая ставка процента означает высокую доходность облигаций и высокие альтернативные издержки хранения денег на руках, что уменьшает спрос на наличные деньги. При низкой ставке, т.е. низких альтернативных издержках хранения наличных денег, спрос на них повышается, поскольку при низкой доходности иных финансовых активов люди стремятся иметь больше наличных денег, предпочитая их свойство абсолютной ликвидности. Таким образом, спрос на деньги отрицательно зависит от ставки процента, поэтому кривая спекулятивного спроса на деньги имеет отрицательный наклон (рис. 2.(б)). Такое объяснение спекулятивного мотива спроса на деньги, предложенное Кейнсом, носит название теории предпочтения ликвидности. Отрицательная зависимость между спекулятивным спросом на деньги и ставкой процента может быть объяснена и другим способом – с точки зрения поведения людей на рынке ценных бумаг (облигаций). Из теории предпочтения ликвидности исходит современная портфельная теория денег. Эта теория исходит из предпосылки, что люди формируют портфель финансовых активов таким образом, чтобы максимизировать доход, получаемый от этих активов, но минимизировать риск. А между тем именно самые рискованные активы приносят самый большой доход. Теория исходит из уже знакомой нам идеи об обратной зависимости между ценой облигации, которая представляет собой дисконтированную сумму будущих доходов, и ставкой процента, которую можно рассматривать как норму дисконта. Чем ставка процента выше, тем цена облигации меньше. Биржевым спекулянтам выгодно покупать облигации по самой низкой цене, поэтому они обменивают свои наличные деньги, скупая облигации, т.е. спрос на наличные деньги минимален. Ставка процента не может постоянно держаться на высоком уровне. Когда она начинает падать, цена облигаций растет, и люди начинают продавать облигации по более высоким ценам, чем те, по которым они их покупали, получая при этом разницу в ценах, которая носит название capital gain. Чем ставка процента ниже, тем цена облигаций выше и тем выше capital gain, поэтому тем выгоднее обменивать облигации на наличные деньги. Спрос на наличные деньги повышается. Когда ставка процента начинает расти, спекулянты снова начинают покупать облигации, снижая спрос на наличные деньги. Поэтому спекулятивный спрос на деньги можно записать как: (M/P)DA = (M/P)D = - hR.

Общий спрос на деньги складывается из трансакционного и спекулятивного: (M/P)D = (M/P)DT + (M/P)DA = kY – hR, где Y – реальный доход, R – номинальная ставка процента, k - чувствительность (эластичность) изменения спроса на деньги к изменению уровня дохода, т.е. параметр, который показывает, на сколько изменяется спрос на деньги при изменении уровня дохода на единицу, h – чувствительность (эластичность) изменения спроса на деньги к изменению ставки процента, т.е. параметр, который показывает, на сколько изменяется спрос на деньги при изменении ставки процента на один процентный пункт (перед параметром k в формуле стоит знак «плюс», поскольку зависимость между спросом на деньги и уровнем дохода прямая, а перед параметром h стоит знак «минус», так как зависимость между спросом на деньги и ставкой процента обратная).

В современных условиях представители неоклассического направления также признают, что фактором спроса на деньги является не только уровень дохода, но и ставка процента, причем зависимость между спросом на деньги и ставкой процента обратная. Однако они по-прежнему придерживаются точки зрения, что существует единственный мотив спроса на деньги – трансакционный. И именно трансакционный спрос обратно зависит от ставки процента. Эта идея была предложена и доказана двумя американскими экономистами Уильямом Баумолем (1952 г.) и лауреатом Нобелевской премии Джеймсом Тобином (1956 г.) и получила название модели управления наличностью Баумоля-Тобина.

Предложением денег называется наличие всех денег в экономике, т.е. это денежная масса. Для характеристики и измерения денежной массы применяются различные обобщающие показатели, так называемые денежные агрегаты. В США расчет предложения денег ведется по четырем денежным агрегатам, в Японии и Германии – по трем, в Англии и Франции – по двум. Это объясняется особенностями денежной системы той или другой страны, в частности значимостью различных видов депозитов.

Однако во всех странах система денежных агрегатов строится одинаково: каждый следующий агрегат включает в себя предыдущий.

Рассмотрим систему денежных агрегатов США.

Денежный агрегат М1 включает наличные деньги (бумажные и металлические, т.е. банкноты и монеты - currency) (в некоторых странах наличные деньги выделяют в отдельный агрегат – М0) и средства на текущих счетах (demand deposits), т.е. чековые депозиты или депозиты до востребования.

М1 = наличность + чековые вклады (депозиты до востребования) + дорожные чеки

Денежный агрегат М2 включает денежный агрегат М1 и средства на нечековых сберегательных счетах (save deposits), а также мелкие (до $100 000) срочные вклады.

М2 = М1 + сберегательные депозиты + мелкие срочные депозиты.

Денежный агрегат М3 включает денежный агрегат М2 и средства на крупных (свыше $100 000) срочных счетах (time deposits).

М3 = М2 + крупные срочные депозиты + депозитные сертификаты.

Денежный агрегат L включает денежный агрегат М3 и краткосрочные государственные ценные бумаги (в основном казначейские векселя – treasury bills)

L = М3 + краткосрочные государственные ценные бумаги, казначейские сберегательные облигации, коммерческие бумаги

Ликвидность денежных агрегатов увеличивается снизу вверх (от L до М0) , а доходность – сверху вниз (от М0 до L).

Компоненты денежных агрегатов делятся на: 1) наличные и безналичные деньги и 2) деньги и «почти-деньги» («near-money»)

К наличным деньгам относятся банкноты и монеты, находящиеся в обращении, т.е. вне банковской системы. Это долговые обязательства Центрального банка. Все остальные компоненты денежных агрегатов (т.е. находящиеся в банковской системе) представляют собой безналичные деньги. Это долговые обязательства коммерческих банков.

Деньгами является только денежный агрегат М1 (т.е. наличные деньги – C (currency), являющиеся обязательствами Центрального банка и обладающие абсолютной ликвидностью и нулевой доходностью, и средства на текущих счетах коммерческих банков – D (demand deposits), являющиеся обязательствами этих банков): М = С + D

Если средства со сберегательных счетов легко переводятся на текущие счета (как в США), то показатель D будет включать и сберегательные депозиты.

Денежные агрегаты М2, М3 и L – это «почти деньги», поскольку они могут быть превращены в деньги (так как можно: а) либо снять средства со сберегательных или срочных счетов и превратить их в наличность, б) либо перевести средства с этих счетов на текущий счет, в) либо продать государственные ценные бумаги).

Таким образом, предложение денег определяется экономическим поведением:

Выводы из данной статьи про денежный указывают на необходимость использования современных методов для оптимизации любых систем. Надеюсь, что теперь ты понял что такое денежный, финансовый рынки спрос, предложение на денежном рынке и для чего все это нужно, а если не понял, или есть замечания, то не стесняйся, пиши или спрашивай в комментариях, с удовольствием отвечу. Для того чтобы глубже понять настоятельно рекомендую изучить всю информацию из категории Макроэкономика

Комментарии

Оставить комментарий

Макроэкономика

Термины: Макроэкономика