Лекция

Привет, Вы узнаете о том , что такое деньги, Разберем основные их виды и особенности использования. Еще будет много подробных примеров и описаний. Для того чтобы лучше понимать что такое деньги, фиатные деньги, электронные деньги, суррогатные деньги, частные деньги, региональная валюта, виды денег, функции денег, деньги со сроком годности , настоятельно рекомендую прочитать все из категории Макроэкономика.

Деньги представляют собой финансовый актив, который служит для совершения сделок (для покупки товаров и услуг). Актив – это то, что обладает ценностью. Активы делятся на реальные и финансовые. Реальные активы – это вещественные (материальные) ценности (оборудование, здания, мебель, бытовая техника и т.п.). Финансовые активы - это ценные бумаги. Их разделяют на:

Деньги – это финансовый актив, но они отличаются от других видов финансовых активов тем, что только деньги могут обслуживать сделки и являются платежным средством обращения. Нельзя купить хлеб в булочной, отдав взамен акцию или облигацию.

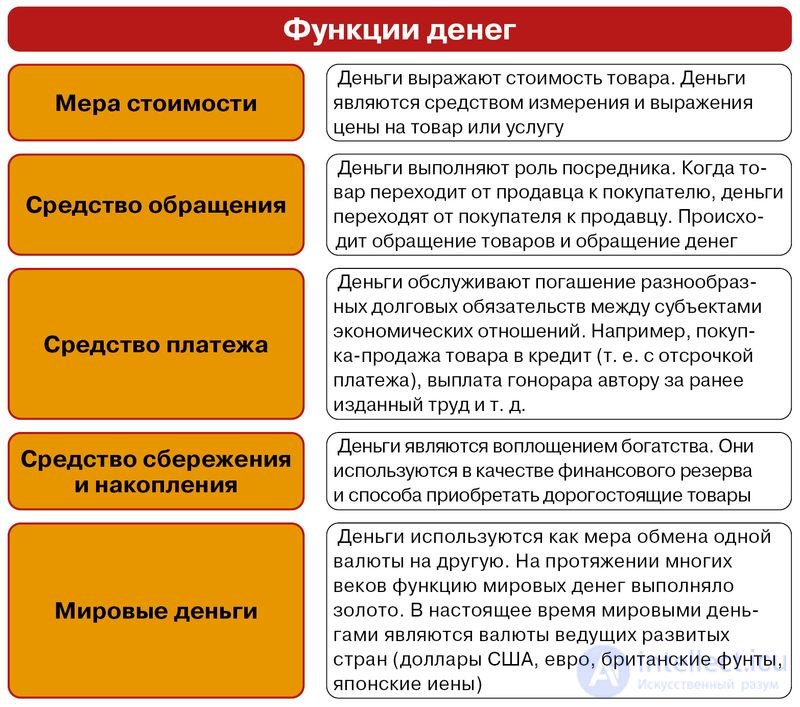

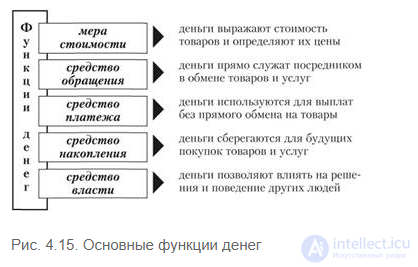

У первопроходцев капитализма англичан в ходу известная поговорка: "В деньга́х корень всех зол" ("Money is the root of all evil"). Однако столь смелое обобщение вряд ли справедливо: если общество не кишит преступниками, этот самый "корень всех зол" выполняет большей частью весьма полезную работу. Так, в условиях современных высокоразвитых товарно-денежных отношений можно выделить по меньшей мере пять функций денег .

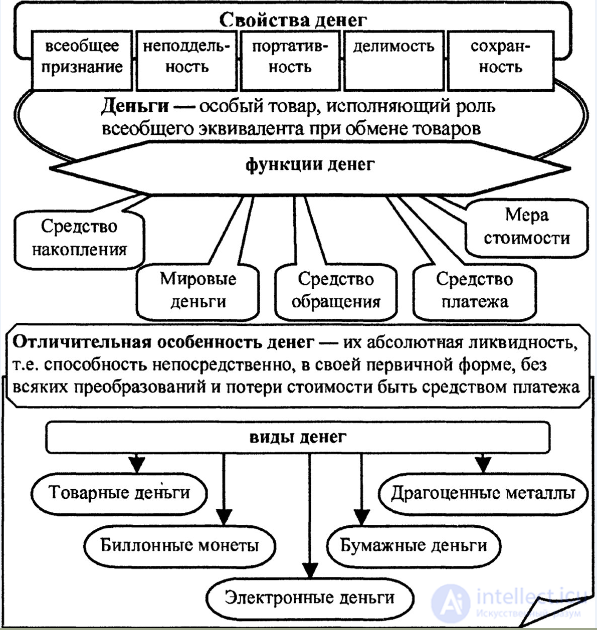

Сущность денег лучше всего проявляется через выполняемые ими функции.

функции денег " src="/th/25/blogs/id6278/5795fd89c4ab18968975765253d1234a.png" />

Деньги выполняют функции:

В качестве средства обращения (medium of exchange) деньги являются посредником в обмене товаров, в совершении сделок. Все покупается и продается за деньги. Альтернативой денежному обмену выступает бартер (обмен товара не на деньги, а на другой товар). Однако бартер связан со значительными издержками. С одной стороны, это потеря времени и усилий, т.е. альтернативные издержки, а, с другой стороны, это прямые трансакционные издержки (издержки по совершению сделки - transaction costs), к которым относятся, например, издержки «стоптанных башмаков». Для осуществления обмена товара на товар необходимо выполнение условия, которое известный английский экономист прошлого века, один из основоположников теории предельной полезности и математической школы в экономической теории Уильям Стенли Джевонс назвал «двойным совпадением желаний» (double coincidence of wills). Человек, желающий приобрести какой-либо товар должен найти такого продавца этого товара, который взамен согласился бы получить то, что производит данный человек. Например, сапожник, желающий купить хлеб, должен найти булочника, которому в обмен на продаваемый им хлеб нужны сапоги. Заболевший художник должен найти аптекаря, который согласится отдать ему лекарства в обмен на картины. А преподаватель макроэкономики, желающий сделать себе модную прическу, должен найти парикмахера, готового предоставить эту услугу за прослушивание лекции, например, по теории денег. Поиски могут длиться долго и не увенчаться успехом. Но при этом время будет потрачено, а башмаки стоптаны. Поэтому бартер является крайне неэффективной и нерациональной формой обмена.

Деньги - величайшее изобретение человечества.

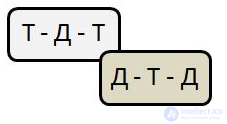

Функция средства обращения, Появление денег в качестве посредника в обмене сняло проблему двойного совпадения желаний и ликвидировало издержки обмена. Любой товар можно продать за деньги, и на полученную сумму купить любой другой товар. Это свойство денег быстро и без издержек обмениваться на любой другой актив, реальный или финансовый, получил название абсолютной ликвидности (liquidity) – от английского слова «liquid», что означает «жидкий, текучий». Очевидно, что все активы обладают свойством ликвидности, поскольку рано или поздно их можно продать или обменять, но степень ликвидности у равных у разных активов разная. Свойством абсолютной ликвидности обладают только наличные деньги. Наиболее важной является первая функция денег – функция средства обращения, поскольку она отличает денежные финансовые активы от неденежных. Однако все функции денег взаимосвязаны и взаимообусловлены. Деньги используются для совершения сделок, поскольку они служат единицей счета и измеряют ценность всех товаров, что возможно, так как деньги сами обладают ценностью, являясь финансовым активом, а поскольку они сохраняют свою ценность во времени, то могут использовать как мера отложенных платежей.Функция средства обращения проявляется тогда, когда деньги выступают посредником в обмене товаров по формуле Т–Д–Т. В отличие от прямого, такой обмен включает две сделки: продажу товара па деньги (Т–Д) и ку́плю на эти деньги другого товара (Д–Т). Это даст важные удобства: избавляет от ограниченности бартерного обмена и позволяет разделить продажу и куплю товаров как во времени, так и в пространстве (скажем, свой товар вы про́дали вчера в Пупенске, а другой купили на вырученные деньги завтра в Интелсити).

Второй функцией денег выступает то, что они являются измерителем ценности всех товаров и услуг, единицей счета (unit of account). Как масса измеряется в килограммах, расстояние – в метрах, а объем жидкости – в литрах, так ценность (стоимость) измеряется в определенном количестве денег. Пока деньги не начали выполнять эту функцию, стоимость каждого товара должна была измеряться в определенных количествах всех других товаров, производимых в экономике. Причем, человеку, желающему купить определенный товар или продать свой товар, необходимо было знать все эти пропорции обмена. Например, сколько стоит хлеб в рубашках, колбасе, сапогах, телевизорах, компьютерах и т.д. При денежном обмене такая необходимость исчезает. Достаточно знать лишь, на какое количество денег может быть обменен каждый товар. Единицей счета выступает денежная единица страны, т.е. национальная валюта (рубль в России, доллар в США, фунт стерлингов в Великобритании, тугрик в Монголии и т.п.). В условиях высокой инфляции, когда отсутствует стабильность национальной денежной единицы, в качестве дополнительной единицы счета может выступать стабильная денежная единица другой страны (например, доллар в России) или условная денежная единица (у.е.).

Третья функция денег – это функция средства платежа (standard of deferred payment), которая проявляется в использовании их при оплате отложенных платежей (уплате налогов, выплате долгов, получении доходов). Отличие этой функции от функции средства обращения заключается в том, что использование денег в качестве посредника в обмене предполагает одновременное движение товаров и денег, а при выполнении функции средства платежа либо движение товаров и движение денег по времени не совпадают (например, коммерческий кредит, т.е. кредит под товары), либо нет движения товаров, а есть только движение денег (например, банковский кредит). Функцию средства платежа деньги могут выполнять, поскольку они сохраняют свою ценность во времени. А это есть четвертая функция денег. Функция средства платежа близка к функции средства обращения, так как в конечном счете она тоже связана с обменом товарами и услугами. Но в отличие от функции обращения она не предполагает непосредственного обмена денег на товар. Здесь деньги используются для разного рода выплат. Например, для выплаты долга (по товарам, проданным в кредит), оплаты труда, выплаты налогов и т.д.

Четвертая функция денег состоит в том, что деньги представляют собой запас ценности (средство сохранения ценности) – store of value. Деньги как средство накопления и сбережения (средство образования сокровищ)

Деньги являются финансовым активом, обладающим ценностью. Эта ценность состоит в их ликвидности, в их покупательной способности - в том, что на них в любой момент можно купить любой товар, услугу или ценную бумагу. В неинфляционной экономике эта ценность (покупательная способность) сохраняется и не меняется во времени. На одну и ту же сумму денег можно купить одно и то же количество товаров и через год, и через 5 лет. В условиях инфляции деньги теряют свою ценность, их покупательная способность уменьшается. Поскольку общий уровень цен растет, то на одну и ту же денежную сумму можно купить все меньше товаров. Накапливать обесценивающиеся деньги становится бессмысленно. И функцию запаса ценности (средства накопления) начинает выполнять не национальная валюта, а стабильная валюта другой страны. Кроме того, деньги не являются самым привлекательным финансовым активом, который следует держать на руках, поскольку они не приносят дохода. При этом существуют доходные финансовые активы, например, акции, приносящие доход в виде дивиденда и облигации, обеспечивающие процентный доход.

В период функционирования полноценных денег золото и серебро служили формой образования сокровищ, так как представляли всеобщее воплощение богатства. Образование сокровищ приводило к выводу денег из денежного обращения, но, при необходимости, сокровища опять возвращались в него для использования. Таким образом, эта функция денег выполняла роль регулятора денежного обращения.

В современных условиях наряду с денежной формой накопления существует множество других, более прибыльных форм накопления (ценные бумаги, недвижимость, антиквариат и пр.). Однако денежное накопление является основной формой благодаря своей абсолютной ликвидности.

Деньги могут накапливать не только граждане, но и предприниматели (бизнесмены).

из этого графика можно сделать вывод, что даже доллар и другие мироввые валюты обесценивается, и хранить сбереженния нужно не в долларе, и темболее Не в местных валютых отсталых и развивающихся и недоразвитых стран.

Без накопления денег невозможно обеспечить их вложение в бизнес для его развития и получения дохода в будущем. Такие операции называются инвестиционными, когда предприниматель вкладывает крупную сумму денег в развитие фирмы, производство товаров и их продвижение на рынке для получения дохода в будущем. Инвестирование связано с рисками, поскольку в случае провала проекта, бизнесмен не только не получит доход, но и потеряет вложенные деньги.

Функция средства накопления чаще всего "вклинивается" между продажей и отложенной куплей товаров, когда деньги сберегаются у предприятий, частных лиц или в госказне. Так, фермер, реализовав свой урожай, может поберечь денежную выручку для будущих покупок. Многие государства, накапливая и храня слитки и монеты из золота (полноценные деньги) или дензнаки других стран (иностранная валюта), создают золотовалютные резервы нации.

Или взять практику личных сбережений. Обладая наивысшей ликвидностью (их очень легко превратить в нужные блага), деньги служат гибкой формой накопления и хранения частной собственности. Когда человек располагает той или иной суммой денежных накоплений, он чувствует себя увереннее. "Я деньги мало люблю, – читаем у Пушкина, – но уважаю в них единственный способ благопристойной независимости". "Наш век – торгаш; в сей век железный без денег и свободы нет", – заключает поэт (32-Х,145; II.11).

Но тут важно не впасть в крайность пустого и лишь разжигающего человеческую жадность накопительства. Лучше "пользоваться деньгами и тратить их, чем копить", – замечает Форд. "Правильная трата положительна, активна, животворна", она "умножает сумму всего хорошего". Ведь даже золото само по себе "не является ценным товаром", ибо оно "так же не богатство, как ордер на шляпу не шляпа" (44-146,150,151).

Мировые деньги

Функция мировых денег связана с развитием товарообмена между странами. Мировые деньги, как правило, используют только при расчетах между странами.

Выполняя функцию мировых денег, деньги могут являться всеобщим платежным средством, покупательным средством и накопленным богатством.

Раньше мировыми деньгами являлось золото: золотыми монетами расплачивались за товары, золото накапливали как богатство. Практически по всему миру можно было расплатиться золотом.

В настоящее время, золото уже не применяют как мировые деньги, но оно по-прежнему является ликвидным активом.

Со временем развитие международного товарообмена привело к тому, что такие национальные валюты, как фунт стерлингов и доллар США были определены как мировые деньги. Сегодня евро также выполняют функцию мировых денег.

Мировые деньги используются при различных формах международного обмена товарами и услугами, и они выступают при этом как всеобщее покупательное средство.

шестая функция денег- управление людьми, инструмент управления и влияния, средство власти

Наконец, функция обеспечения власти. Она означает, что обладание внушительным количеством денег (и/или другими ликвидными ценностями) позволяет человеку влиять на других людей, а то и подчинять их своей воле, т.е. дает ему власть. "Отселе править миром я могу", – восклицает пушкинский скупой рыцарь, мысленно взобравшись на вершину своего "холма" из... накопленного золота – "Мне все послушно, я же – ничему" (32-IV,278).

И в самом деле, "владыки денег" (Форд) чаще всего владеют и государством. Поэтому, перефразируя другого русского поэта, Маяковского, можно почти без ошибки сказать, что деньги и власть – близнецы-братья; мы говорим – деньги, подразумеваем – власть', мы говорим – власть, подразумеваем – деньги (27-2,263).

Печально, но деньги способны даже пустого человека надуть "значительностью". Достаточно посмотреть на иных самодовольных нувори́шей, чьи бумажники распухли от сомнительных денег. Но более всего опасна смычка денег и политической власти, когда такая "конструкция" используется не во благо страны. Однако виноваты здесь мы сами, ибо обладатели власти и денег ведут себя так, как им позволяет общество. "Всякий народ имеет то правительство, которого он заслуживает", – говорит Жозе́ф де Местр (46-80,572).

И действительно, если граждане пренебрегают выборами, не применяют процедуру отзы́ва из властного органа несостоятельных депутатов , не пользуются своим правом на судебную защиту от злоупотреблений, то власть имущие наглеют и превращают политику в аморальное , "грязное дело", своекорыстно торгуя должностями, законами, выгодными госзаказами производству и развращая страну' коррупцией. Об этом говорит сайт https://intellect.icu . Странно ли после этого, что коридоры власти становятся, как говорит Вольте́р, "лабиринтом гнусностей"?

Из функций денег как средства обращения и платежа следует важный вывод: деньги (тем более неполноценные) нужны не сами по себе, а чтобы обеспечивать обмен товаров в обществе. Отсюда в экономике страны необходимо соблюдение примерного равенства между товарной и денежной массами. В этом состоит главный смысл закона денежного обращения, количество денег в обороте должно соответствовать сумме цен всех реализуемых товаров.

Нарушение данного закона отрицательно влияет на экономику. В частности, избыток денег в обращении вызывает их обесценение – инфляцию. Но наряду с этим бывают и полезные денежные "излишки": когда они, скажем, временно образуются у отдельных предприятий и те могут их "сдать в аренду" нуждающимся. В этом случае речь идет уже о кредите и банковской деятельности.

Таким образом, все шесть функций денег представляют собой проявление единой сущности денег как всеобщего эквивалента стоимости товаров и услуг, находятся в тесной взаимосвязи и единстве.

Деньги играют важную роль как инструмент управления в различных аспектах жизни, бизнеса и общества. Они обеспечивают множество возможностей и ресурсов, которые позволяют людям и организациям достигать своих целей и управлять различными аспектами своей деятельности. Вот как деньги могут быть использованы как инструмент управления:

Управление финансами:

Управление бизнесом:

Управление инвестициями:

Управление личными целями:

Управление рисками:

Управление проектами и предприятиями:

Управление экономическим развитием общества:

Управление потребительским поведением:

Управление социальными и благотворительными инициативами:

В целом, деньги предоставляют средства для реализации целей и амбиций, а умелое управление ими может помочь достичь успеха в различных сферах жизни и бизнеса.

рис. денежный фетишизм

Основными видами денег являются товарные (commodity money) и символические деньги (token money). Деньги возникли из потребностей товарного обмена, по мере развития и усложнения которого появилась необходимость выделения товара, измеряющего ценность всех других товаров. В разных странах эту роль выполняли разные товары: соль, скот, чай, пушнина, кожа (достаточно вспомнить, что первыми деньгами в России были кусочки кожи), благородные металлы, ценные ракушки и даже свиные хвостики, сушеные шкурки бананов и собачьи зубы. Так появились товарные деньги.

Рис. 1. виды денег

Рис классификация денег

Отличительной чертой товарных денег является то, что их ценность как денег и ценность как товаров одинаковы. Товарные деньги могут появиться и в современных условиях, когда по каким-то причинам обычные деньги не используются или не могут быть использованы. Такими причинами могут быть либо изоляция от внешнего мира (так, в тюрьмах деньгами выступают сигареты), либо высокая инфляция и гиперинфляция, которая разрушает денежный механизм, заменяя его бартером (например, в годы Гражданской войны в России деньгами были соль, спички и керосин, а в 1993-94 годах в России бартер составлял более половины обменных операций).

По мере развития обмена роль денег закрепилась за одним товаром – благородными металлами (золотом и серебром). Этому способствовали их физические и химические свойства, такие как: 1) портативность (в небольшом весе заключена большая ценность – в отличие, например, от соли); 2) транспор-табельность (удобство перевозок – в отличие от чая); 3) делимость (разделение слитка золота на две части не приводит к потере ценности – в отличие от скота); 4) сравнимость (два слитка золота одинакового веса имеют одинаковую ценность – в отличие от пушнины); 5) узнаваемость (золото и серебро легко отличить от других металлов); 6) относительная редкость (что обеспечивает благородным металлам достаточно большую ценность); износостойкость (благородные металлы не подвергаются коррозии и не теряют своей ценности с течением времени – в отличие от мехов, кожи, ракушек).

В разных странах существовали разные денежные системы:

• монометаллизм (если в качестве денег использовался только один металл – либо золото, либо серебро), • биметаллизм (если в качестве денег использовались оба металла).

Поначалу благородные металлы использовались в виде слитков. Обслуживание обмена требовало постоянного взвешивания и деления слитков. Поэтому в VП веке до н/э в Древнем Риме в храме богини Монеты слиткам стали придавать плоскую форму, ставить вес металла и чеканить портрет правителя. Так появилось монетное денежное обращение.

По мере использования монеты стирались, их вес уменьшался, но при обмене их ценность оставалась прежней. Это навело на мысль о возможности замены полноценных золотых и серебряных денег символами ценности, т.е. бумажными и металлическими (изготовленными из неблагородных металлов – меди, олова, никеля) деньгами.

Бумажные и металлические деньги – это символические деньги (token money). Их особенность в том, что их ценность как товаров не совпадает (гораздо ниже) с их ценностью как денег. Для того, чтобы бумажные и металлические деньги стали законным платежным средством, они должны быть декретными деньгами (fiat money), т.е. узаконенными государством и утвержденными в качестве всеобщего платежного средства.

Бумажные деньги впервые появились в Китае в ХII веке. В США первые бумажные деньги были напечатаны в 1690 году в штате Массачусетс. В России первый выпуск бумажных денег, которые получили название «ассигнаций», произошел в 1769 году по приказу Екатерины II (поэтому неофициально они назывались «екатеринками»). Особенностью бумажных денег того времени был их свободный размен на золотые деньги (действовала система «золотого стандарта»).

В современных условиях декретные деньги дополняются кредитными деньгами, которые называются «IOY- money» (I owe you-money), что в переводе означает: «Я должен вам деньги»). Деньги представляют собой долговое обязательство. Это может быть долговое обязательство Центрального банка (наличные деньги) или долговое обязательство частного экономического агента. Поэтому бумажные деньги – это кредитные деньги.

Различают три формы кредитных денег:

Вексель - это долговое обязательство одного экономического агента (частного лица) выплатить другому экономическому агенту определенную сумму, взятую взаймы, в определенный срок и с определенным вознаграждением (процентом). Вексель, как правило, дается под коммерческий кредит, когда один человек приобретает товары у другого, обещая расплатиться через определенный период времени. Человек, получивший вексель и не получивший деньги, может передать его другому лицу, поставив на векселе передаточную надпись – индоссамент. Так появляется вексельное обращение.

Банкнота (banknote) – это вексель (долговое обязательство) банка. В современных условиях, поскольку правом выпускать в обращение банкноты обладает только Центральный банк, наличные деньги являются долговыми обязательствами Центрального банка.

Чек – это распоряжение владельца банковского вклада выдать определенную сумму с этого вклада ему самому или другому лицу.

Рис 2 Свойства, функции и виды денег

Пластиковые карточки делятся на кредитные и дебетные, но ни те, ни другие не являются деньгами. Во-первых, они не выполняют всех функций денег, и прежде всего не являются средством обращения. Во-вторых, что касается кредитных карточек, то это не деньги, а форма краткосрочного банковского кредита. Дебетные карточки (которые почему-то в России носят название кредитных карточек) не относятся к деньгам, поскольку предполагают возможность снимать деньги с банковского счета в пределах суммы, ранее на него положенной, и поэтому уже включены в качестве компонента денежной массы в общую сумму средств на банковских счетах.

1) Денежный суррогат (англ. monetary surrogate, money surrogate, money substitute) суррогатные деньги — заменитель законного платежного средства или денег вообще, который выполняет все или часть их функций, таких как средство обращения, платежа или сбережения.

Как экономическая категория «денежный суррогат» объединяет и разрешенные (законные, легитимные, например, векселя, депозитные сертификаты), и запрещенные инструменты денежного обращения.

С юридической точки зрения, понятие «денежный суррогат» обычно сводится только к нелегитимным средствам. Так, в российском законодательстве денежными суррогатами являются, например, все разновидности частных денег, в том числе криптовалюты.

Экономисты рассматривают денежные суррогаты в широком смысле как квазиденьги — любые легитимные краткосрочные финансовые инструменты, которые обладают ликвидностью и могут быть легко конвертированы в законные платежные средства. В этой трактовке к денежным суррогатам относятся кредитные инструменты, которые способны обслуживать товарный оборот: облигации, векселя, чеки, сберегательные и депозитные сертификаты. К ним могут также причисляться иностранные валюты, которые не обладают свойствами законного платежного средства, но могут ограниченно (или незаконно) использоваться в качестве средства обращения и платежа. Следует отметить, что денежные суррогаты отличаются от квазиденег тем, что они не выступают финансовым инструментом в традиционном смысле.

К денежным суррогатам могут быть отнесены электронные деньги . Фактически, они являются системой учета и передачи долга. Денежные средства предварительно предоставляются одним лицом другому, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета, для исполнения денежных обязательств перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа .

2) Чрезвычайные деньги по функциям близки суррогатным деньгам; отличие состоит в том, что чрезвычайные деньги, несмотря на их выпуск с определенными нарушениями действующих денежных стандартов или полномочий выпускающих органов, с самого начала функционируют и признаются властями как средство платежа и более никакой функции не выполняют. Денежные же суррогаты, напротив, по своей основной функции (например, облигации или сигареты) платежным средством не являются.

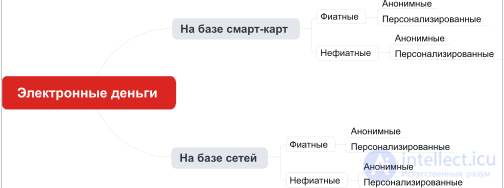

3) Электронные деньги — неоднозначный и эволюционирующий термин, употребляющийся во многих значениях, связанных с использованием компьютерных сетей и систем хранимой стоимости для передачи и хранения денег. Под электронными деньгами понимают системы хранения и передачи как традиционных валют, так и негосударственных частных валют — обращение электронных денег может осуществляться как по правилам, установленным или согласованными с государственными центробанками, так и по собственным правилам негосударственных платежных систем.

Рис 3 Классификация электронных денег

Особый вид - государственные деньги со сроком годности , так В Китае в 2021 запустился проект, направленный на внедрение цифрового юаня, имеющего определенный срок годности. При этом такой эксперимент является одним из шагов по изменению мировой системы финансов. Китайское правительство же хочет таким образом избавиться от зависимости от США: ожидается, что юань в итоге заменит доллар на мировом рынке. своего рода это трудодни.

4) Фидуциарные (от лат. fiducia — доверие), фиатные (от лат. fiat — декрет, указание, «да будет так»), символические , бумажные, кредитные, необеспеченные деньги — не обеспеченные золотом и другими драгоценными металлами деньги, номинальная стоимость которых устанавливается и гарантируется государством вне зависимости от стоимости материала, использованного для их изготовления . Как правило, неразменные на золото или серебро. Зачастую фидуциарные деньги функционируют как платежное средство на основе государственных законов, обязывающих принимать их по номиналу . Стоимость фидуциарных денег поддерживается за счет веры людей в то, что они смогут обменять их на что-либо ценное. Падение авторитета государственной власти приводит к снижению покупательной способности фидуциарных денег, девальвации, «бегству от денег» (попытки сохранить их покупательную способность путем инвестиций) и т. п.

Сеньораж при эмиссии таких денег практически равен их номиналу.

Термин « фиатные деньги » впервые использован в постановлениях одного из партийных съездов, прошедших в США в последней четверти XIX века . По сути дела, США тогда не имели ни центрального банка, ни золотого стандарта, и понятие, о котором шла речь в той полемике, вполне укладывалось в уже существовавшую тогда терминологию фидуциарных денег. Тем не менее, в американском английском языке термин «фиатные деньги» употребляется чаще, хотя англичанин Дж. М. Кейнс и в XX веке использовал термин «fiduciary money»[10].

Иногда в англоязычной литературе термины фидуциарные и фиатные деньги разграничивают и считают разными понятиями. В частности, Милтон Фридман в статье для энциклопедии «Британника» «фидуциарными деньгами» называет банкноты, которые эмитент обязуется по предъявлении обменять на золото или серебро, а «фиатными» считает деньги без обязательства обменять их на что-либо вообще[11]. Хотя на практике деньги обычно имели лишь частичное обеспечение, предъявитель все же имел юридическое право на их погашение. Так, например, до 1963 года на банкнотах Федерального резерва США была надпись «payable to the bearer on demand» (оплачивается по требованию предъявителя), которая затем исчезла (История доллара США (англ.)русск.). Монтгомери Роллинз в 1917 году фиатной называл только ту часть денег, которая не имела обеспечения[12]. Другие авторы используют данные понятия как синонимы

В Новое время термин «фидуциарные деньги» возник синхронно с организацией обращения банкнот, которую проводил Банк Англии. Изначально банкнота была векселем банка, принявшего от вкладчика на хранение некую сумму в полноценной золотой монете. На таких условиях сумма денег, обращающихся в экономике, была равна сумме золотых монет в хранилищах банка.

Однако развитие капиталистических отношений в Англии потребовало большей денежной массы, нежели имелось в наличии во всей экономике. В связи с этим Банк Англии начал выпускать в обращение банкноты, для которых не имелось эквивалентного количества золота. Акт Роберта Пиля 1844 года установил границы этой непокрытой эмиссии в процентном соотношении к золотому запасу страны. Система денежного обращения, в основе которой лежало золото как всеобщий эквивалент, получила название золотого стандарта.

С развитием методов расчета допустимой наличноденежной массы, а также способов ее привязки к той или иной части золотого запаса появлялись новые разновидности золотого стандарта (золотослитковый, золотодевизный и т. п.). Однако так или иначе владельцы фидуциарных денег (круг которых также со временем сокращался) имели возможность предъявить их в банк для получения полноценного золотого эквивалента.

Окончательный крах последней из форм золотого стандарта, Бреттон-Вудской системы, произошел в 1971—73 годах, когда правительство США в одностороннем порядке отказалось выдавать золото по требованиям центральных банков других стран. К этому времени изменился и состав массы, определяемой как фидуциарные деньги. В настоящее время к ним относятся банковские билеты и другие носители, ценность которых в обращении зафиксирована надписанной на них суммой. Последняя намного превышает их внутреннюю стоимость (цену производства банкнот и пр.), однако реальная покупательная способность может изменяться в зависимости от состояния экономики[14], от доверия к эмитенту (как правило, это центральный банк страны)

Региональная, иногда локальная валюта — платежная и инвестиционная денежная единица, принятая к пользованию внутри какого-либо региона или области и признанная в этом качестве коммунальными, муниципальными либо иными демократически избранными местными властями, а также торгово-промышленными, аграрными, финансовыми, общественными и прочими организациями, а также частными лицами.

Для каждой региональной валюты существует ряд типичных признаков:

Платежное средство используется только в одном, ограниченном регионе. За его границами использование этих «местных денег» невозможно либо весьма ограничено

Региональная валюта имеет в своей основе реальное денежное обеспечение в виде резервов в официальной валюте. В Германии и Австрии — это обеспечение в евро, в Швейцарии — в швейцарских франках. Эмиссия обеспечивается путем обмена на евро (1:1), гарантирован также и обратный обмен по твердому, фиксированному курсу (как правило, это ок. 95 % от стоимости). Курс региональных денег обеспечивается также обязательствами и гарантиями участвующих в их внедрении фирм и производств. При этом местными властями обеспечивается законодательная база для беспрепятственного обращения в регионе этого платежного средства (через договорные обязательства о признании региональной валюты).

Использование региональных валют имеет как положительные, так и негативные стороны. Их внедрение явно способствует экономическому развитию и стабилизации региона, так как прибыль, вырученная в этих деньгах, не вывозится за пределы региона, а остается в его пределах, что способствует в том числе и созданию новых рабочих мест. Самым значительным негативным качеством местных валют является то, что с их помощью невозможно оплачивать импортные поставки, разве что путем проведения нескольких обменных трансвалютных операций.

В настоящее время различные региональные валюты используются в США (Итакский час и подобные ему системы), Канаде, Австралии, Великобритании, Германии, Австрии, Швейцарии, Южной Африке, Кении, Бразилии, Аргентине, Японии, Малайзии, Индонезии, Гонконге, Бельгии, Дании, Франции (окситан , абей , эуско), Греции, Нидерландах, Испании, Италии и в других странах.

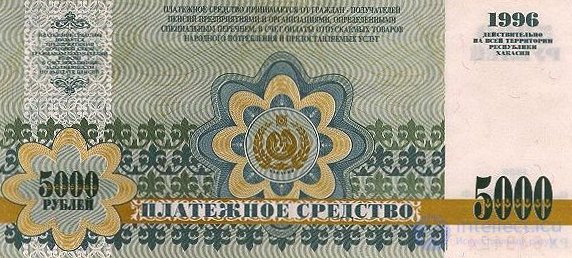

В России в последние десятилетия были в обращении Рубль Шпицбергена (рубль «Арктикугля»), Татарстанские купоны, Татарстанские социальные чеки, Татарстанские жетоны («хлебный», «коммунальный», «бензиновый»), Кубанский талон, Хакасский рубль, суррогатные деньги Карелии, а также были попытки выпуска Уральских франков, Немцовок, Чеченского нахара (не считая сувениров Рубль Татарстана и др.).

2 окситана (Франция)

Хакасский рубль (Россия)

Вальдфиртлер (Австрия)

Вальдфиртлер (нем. Waldviertler) — региональные деньги австрийского региона Вальдфиртель (нем. Waldviertel, Нижняя Австрия).

Для обладателей вальдфиртлеров действует налог Гезелля — 2 % в квартал: вальдфиртлер является годным платежным средством только в течение квартала. Если вальдфиртлер не истрачен в течение 3 месяцев, его легитимность можно возобновить, заплатив налог 2 % от номинала. Уплаты налога Гезелля легко избежать, тратя вальдфиртлеры по мере поступления. Считается, что эта мера сохраняет деньги в обращении немецкой общины и препятствует скапливанию вальдфиртлеров с целью ростовщичества — создания искусственного дефицита оборотных средств и последующего вымогания ссудного процента.

При обмене вальдфиртлеров на евро, в пользу развития региона удерживается 5 % (налог Тобина). При обмене евро на вальдфиртлеры или при оплате вальдфиртлерами никаких дополнительных комиссий не предусмотрено.

В 2011 году местные власти начали принимать 30 % муниципальный налог в вальдфиртлерах. . Собранные платежи тратятся на гранды для финансирования местных программ, в том числе местный интернет-журнал.

Согласно требованиям текущего австрийского законодательства, расплачиваться и принимать вальдфиртлеры могут только члены ферайна «Waldviertler-Regional» — союза граждан, осуществивших эмиссию локальных денег . Формуляр о вступлении в валютный союз можно распечатать прямо с сайта валютного комитета.

Шиллинг Вергля, лицевая сторона (Австрия)

Шиллинг Вергля, оборотная сторона (Австрия)

Россия - Ура́льские фра́нки — товарно-расчетные чеки товарищества «Уральский рынок». Были напечатаны в 1991 году по инициативе группы молодых предпринимателей и общественных деятелей под руководством уральского бизнесмена и политика Антона Бакова . Причинами выпуска банкнот было увлечение идеей конкуренции денег под влиянием экономистов Фридриха фон Хайека и Виталия Найшуля среди сторонников автономии Свердловской области в качестве Уральской республики

По виду и оформлению уральские франки представляют собой высокохудожественные произведения полиграфического искусства, с девятью степенями защиты от подделки, что характерно для ценных бумаг высокой стоимости.

В 1991 году на Гознаке были напечатаны купюры достоинством в 1, 5, 10, 20, 50, 100, 500 и 1000 уральских франков.

Частные деньги (англ. private currency) — негосударственные фидуциарные деньги, эмитируемые и используемые в обращении частными институциональными субъектами.

Во многих странах выпуск подобного вида денег запрещен законом или строго регламентирован. В Шотландии и Северной Ирландии государство лицензирует частные банки для выпуска собственных бумажных денег.

В наши дни отдельные частные учреждения выпускают в обращение электронные деньги. Количество совершаемых сделок с подобными валютами достигает нескольких миллиардов долларов в год.

В США в период т. н. «Свободной банковской эры» (англ. Free Banking Era; с 1837 по 1866) было выпущено около 8000 различных видов денег; эмитентами выступали отдельные штаты, муниципалитеты, частные банки, железные дороги, магазины, рестораны, церкви и даже отдельные индивиды. Организации того времени, выпускавшие деньги, получили название «рискованные банки» (wildcat banks).

В Австралии, где существовала подобная ситуация, обращение частных денег было запрещено специальным правительственным указом в 1910 г. Существует единственный пример, когда частная валюта, не поддержанная правительством, продолжала пользоваться популярностью у населения: речь идет о валюте WIR.

Примером частных денег в США может служить Итакский час (англ. Ithaca hour) — местная валюта, которая с 1991 г. используется в городе Итака США. Один итакский час оценивается в 10 американских долларов и рекомендуется как средство платежа за один час работы одного человека. В некоторых случаях курс подлежит обсуждению.

Для преодоления экономического кризиса, в 2009 году в США вновь активизировались системы альтернативных денег. В ряде городов муниципалитеты начали печатать собственную валюту.

В США частные деньги формально разрешены, но с существенными ограничениями. В частности, они не должны внешне напоминать доллар, должны иметь номинал больше доллара и облагаться подоходным налогом .

Ограничения номинала основаны на законе Коперника-Грешема и ставят официальный доллар в более выгодные условия обращения.

«Император Сан-Франциско» Нортон I выпускал собственные банкноты, которыми расплачивался в различных заведениях. Банкноты не были ничем обеспечены, однако его репутация и рекламный эффект его публичного появления позволяли торговцам отпускать ему товары (хотя в дальнейшем эти «деньги» не обращались).

Бернард фон НотХаус был осужден к незначительному сроку за выпуск денег, внешне напоминавших американский доллар.

Существуют другие примеры муниципальных денег, выпускаемых, как правило, для поощрения местной экономической и туристической деятальности — например, вентспилсский вент . Такие деньги следует отличать от местных сувенирных жетонов (токенов), выпускаемых хотя бы и с номиналами в существующих или вымышленных валютах, однако не предназначенных для платежа (например, доллар г. Джаспер (Альберта)).

«Деньги» сети магазинов Canadian Tire

Нередко частные компании (магазины), а иногда и публичные (например, предприятия общественного транспорта) могут использовать собственные псевдоденьги (боны, жетоны, купоны), которые выдаются в качестве сдачи вместо разменной монеты, и впоследствии принимаются в тех же магазинах (учреждениях) как средство платежа. В Канаде широко известны «деньги» сети магазинов Canadian Tire .

Известно несколько крупных прецедентов, когда токены частных компаний выпускались в большом количестве, чтобы восполнить нехватку монет в обороте. К самым массовым относятся:

Идея возможности денационализации денег и устранение государства от эмиссии и контроля над банковской отраслью была высказана практически одновременно в статье Б. Клайном в 1974 г. и фон Хайеком в книге «Частные деньги» в 1976 г. независимо друг от друга. Эти идеи вызвали обширную дискуссию среди экономистов как внутри австрийской школы, так и за ее пределами. Большинство специалистов на тот момент времени сочло подобные предложения утопическими . Однако за этими работами последовали многочисленные публикации других ученых по данной проблематике. Выяснилось, что существовавшие до эпохи Центральных банков денежные системы многих стран основывались на принципах свободной конкуренции частных денег и были достаточно эффективны. Событием в научной дискуссии о деньгах стала публикация в 1986 г. статьи «Has Government Any Role in Money?» специалиста в области денежной теории, лауреата Нобелевской премии по экономике Милтона Фридмана, в которой он изменил свою прежнюю негативную оценку системы частных конкурентных валют и согласился в основном с позицией Хайека.

Представитель австрийской школы Ф. фон Хайек в своей работе «Частные деньги» (1976) предложил денационализировать деньги, так как в области эмиссии денег, по его мнению, государственная монополия вредна для общества.

Австрийский ученый предложил кардинально новый план достижения денежной стабильности — систему, основанную на конкуренции параллельных частных валют. Валюту следует считать обычным коммерческим товаром и производить рыночным способом.

Подобно тому, как конкуренция между обычными товарами способствует улучшению их потребительских свойств и отбраковке низкокачественной продукции, конкуренция между частными валютами произведет отбраковку плохо обеспеченных и плохо управляемых валют. Останутся те валюты, которые будут наилучшим образом выполнять функции денег.

В экономической литературе, по мнению Ф. Фон Хайека, нет ответа на вопрос, почему правительственная монополия на денежную эмиссию повсюду рассматривается как неизбежная.

Первоначальные преимущества, полагал австрийский экономист, которые могли оправдать присвоение правительством исключительных прав на чеканку металлических монет, уже не перевешивают недостатков подобной системы. В ней можно найти дефекты.

Пока господствовали металлические деньги, правительственная монополия была достаточно вредна. Ф. фон Хайек утверждал, что она стала непоправимым бедствием с тех пор, как бумажные деньги попали под политический контроль.

Главной формой выпуска новой валюты должна стать продажа обычным порядком или на аукционах, затем — посредством банковских операций — в форме краткосрочного кредитования.

Кроме банкнот и чековых депозитов, эмиссионный банк должен обеспечить наличие мелкой монеты с номиналом в долях основной единицы.

Определенные проблемы, считал австрийский ученый, могут возникнуть там, где нынешняя торговая практика основана на единообразном использовании нескольких стандартных монет (торговые автоматы, телефон, транспорт).

Интерес к идеям фон Хайека в начале XXI века заметно возрос в связи с появлением криптовалют, которые являются виртуальным вариантом частных денег .

Правовой режим криптовалют, в частности системы «Биткойн», значительно различается в разных странах, нет единого мнения, являются ли криптовалюты формой денег. В большинстве случаев они признаются «цифровым товаром». В ряде стран (например, в Германии и Японии ) криптовалюты являются легальным средством расчетов (наравне с векселем или чеком).

Поскольку некоторые криптовалты выполняют такие функции денег, как средство обращения и средство сохранения стоимости , сторонники считают их формой частных денег, используя для этого соответствующую терминологию — «цифровая валюта», «монета», «биржа валют». Способность криптовалют выполнять некоторые функции денег иногда подчеркивают и их противники, видя в этом угрозу сложившейся системе денежного обращения. Так, по словам главы Банка России Эльвиры Набиуллиной, «использование криптовалют как денежных суррогатов активно предлагается для расчета за товары и услуги. На наш взгляд, это имеет в качестве риска подрыв денежного обращения, и, конечно, мы использование криптовалют как денежных суррогатов допускать не будем» . Многие экономисты считают криптовалюты спекулятивным пузырем. Бывший глава ФРС США Алан Гринспен 5 декабря 2013 года в интервью агентству Bloomberg заявил, что считает «Биткойн» «пузырем», так как, по его мнению, биткойны не имеют никакой реальной ценности . Австралийский экономист Джон Квиггин считает биткойны приемлемым инструментом расчетов вместо бартера, но неподходящим на роль финансового актива . Базовая стоимость активов должна либо формироваться их альтернативным использованием (как альтернативная стоимость у золота или серебра), либо их доходностью (как дисконтированная стоимость у акций или облигаций). Но у биткойна подобных источников стоимости нет. Если торговцы откажутся принимать биткойны в качестве оплаты за товары и услуги, их стоимость станет нулевой. Именно отсутствие вариантов продуктивного использования биткойнов или потока доходов делает их цену исключительно спекулятивной. Квиггин считает, что рано или поздно цена биткойна достигнет своего истинного значения — нуля, но невозможно сказать, когда именно это произойдет . Роберт Шиллер, лауреат Нобелевской премии по экономике (2013), считает, что биткойн «демонстрирует многие из характеристик спекулятивного пузыря»

Выводы из данной статьи про деньги указывают на необходимость использования современных методов для оптимизации любых систем. Надеюсь, что теперь ты понял что такое деньги, фиатные деньги, электронные деньги, суррогатные деньги, частные деньги, региональная валюта, виды денег, функции денег, деньги со сроком годности и для чего все это нужно, а если не понял, или есть замечания, то не стесняйся, пиши или спрашивай в комментариях, с удовольствием отвечу. Для того чтобы глубже понять настоятельно рекомендую изучить всю информацию из категории Макроэкономика

Комментарии

Оставить комментарий

Макроэкономика

Термины: Макроэкономика