Лекция

Привет, Вы узнаете о том , что такое товарный рынок, Разберем основные их виды и особенности использования. Еще будет много подробных примеров и описаний. Для того чтобы лучше понимать что такое товарный рынок , настоятельно рекомендую прочитать все из категории Микроэкономика.

товарный рынок определяется как сфера обращения товара, который не может быть заменен другим товаром, или взаимозаменяемых товаров, в

границах которой (в том числе географических) исходя из экономической, технической или иной возможности или целесообразности покупатель может

приобрести товар, и такая возможность или целесообразность отсутствуют заее пределами (п. 4 ст. 4 Федерального закона “О защите конкуренции”). Сходное определение рынка содержится в Налоговом кодексе. Рынком товаров признается сфера обращения этих товаров, определяемая исходя из возможности покупателя (продавца) реально и без значительных дополнительных затрат приобрести (реализовать) товар на ближайшей по отношению к покупателю (продавцу) территории государсва или за ее пределами.

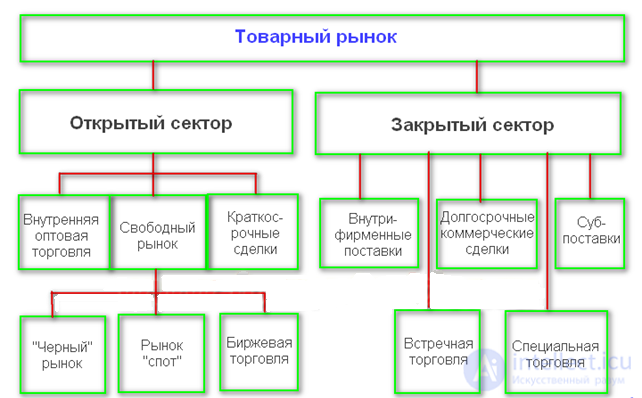

рис структура товарного рынка

Анализ структуры рынка ставит следующие задачи:

Изучение макро- и микро- пропорций рынка представляет собой

важную и актуальную задачу как стратегического, так и конъюнктурного

анализа. Изучаются сложившиеся пропорции, но необходимо также и

исследование тенденций динамических изменений в пропорциях, анализ

структурных сдвигов и региональных различий пропорций рынка.

С точки зрения методологии важно оценивать состояние конкурентной

среды, применяя комплексный системный подход. Эта процедура

представляет собой анализ и оценку информационно-статистических данных,

полученных от государственных органов и хозяйствующих субъектов, с

использованием сведений социологических опросов, экспертных заключений

и результатов обследований научных и общественных учреждений.

В зависимости от поставленных целей анализ конкурентной среды

можно осуществлять как последовательно, так и по отдельным этапам,

каждый из которых может функционально служить для решения конкретных

задач антимонопольного регулирования.

Результатом анализа является составление “портрета” товарного рынка

по направлениям, каждое из которых характеризуется набором

экономических, технико-технологических, социологических параметров

(табл. 1).

Таблица 1 Формирование “портрета” товарного рынка

Характеристики рынка и Показатели

Продуктовые границы товарного рынка

Субъекты товарного рынка

Географические границы товарного рынка

Оценка территории рынка по принципу признания

покупателями равной доступности товаров:

1) возможность перемещения спроса между территориями,

входящими в единый географический рынок;

2) доступность транспортных средств для перемещения

покупателя к продавцу; незначительность транспортных

расходов на перемещение покупателя к продавцу;

3) возможность перемещения товаров между территориями,

входящими в единый географический рынок;

4) незначительность дополнительных издержек на

транспортировку товара от продавца к покупателю;

5) сохранность уровня качества и потребительских свойств

товара в процессе его транспортировки; отсутствие на

данной территории административных ограничений на ввоз

и вывоз товаров

Сопоставимый уровень цен на соответствующие товары

внутри границ этого рынка

Объем товарного ресурса на рынке

Общий объем реализации (поставки) товара всеми

продавцами в географических границах рынка выделенной

группе покупателей

Доля хозяйствующего субъекта на рынке

Отношение реализованной хозяйствующим субъектом

товарной продукции к общему объему реализации

(поставки) товара

Рыночная концентрация продавцов товара отражает удельный вес

крупных фирм, доминирующих на данном рынке, или удельный вес крупных

фирм в отрасли, доминирующих по объему выпуска продукции и

соответственно - по объему продаж на рынке. Согласно парадигме

“структура-поведение-результат” монопольная власть находится в прямой

зависимости от концентрации. Однако связь эта не прямолинейна.

Существует множество других факторов (нестратегические факторы

рыночной структуры), которые не зависят от сознательных действий фирм,

которые определяют поведение и монопольную власть фирм, действующих

на рынке.

Структура рынка не является экзогенным фактором экономики и

подвержена влиянию поведения фирм, действующих на рынке. Структура

рынка имеет множество граней, что отражается в различных ее показателях.

Значение концентрации продавцов на рынке чрезвычайно важно для

определения рыночной структуры. Однако концентрация продавцов сама по

себе не определяет уровень монопольной власти – способности влиять на

цену.

Только при достаточно высоких барьерах входа в отрасль

концентрация продавцов сможет реализоваться в монопольной власти –

способности устанавливать цену, обеспечивающую достаточно высокую

экономическую прибыль. Мы охарактеризовали основные типы барьеров

входа в отрасль, в основном – барьеров нестратегических, не зависящих от

сознательных действий фирм.

Определение показателя размера фирмы

Показатели концентрации основаны на сопоставлении размера фирмы с

размером рынка, на котором она действует. Чем выше размер фирм по

сравнению с масштабом всего рынка, тем выше концентрация

производителей (продавцов) на этом рынке. Существует четыре основных

показателя, характеризующих размер фирмы относительно размера рынка:

1) доля продаж фирмы в рыночном объеме реализации;

2) доля занятых на предприятии в численности занятых в производстве

данного продукта;

3) доля стоимости активов фирмы в стоимости активов всех фирм,

действующих на рассматриваемом рынке;

4) доля добавленной стоимости на предприятии в сумме добавленной

стоимости всех производителей, действующих на рынке.

Уже сам по себе размер крупнейших фирм может служить

характеристикой концентрации на рынке. Именно этот критерий лежит в

основе определения монопольной ситуации в России (свидетельством

монополизма служит контроль не менее 35 % рынка), в Великобритании

(соответственно не менее 25 % рынка).

Показатели концентрации

Существуют два основных параметра для оценки уровня рыночной

концентрации: численность продавцов на рынке (производителей в отрасли)

и распределение рыночных долей фирм, реализующих товар на данном

рынке. Уровень концентрации считается выше, если на рынке

функционирует меньшее число фирм. При одинаковом числе фирм на рынке

уровень концентрации тем выше, чем больше неравномерность в

распределении рыночных долей.

Концентрация продавцов отражает относительную величину и

количество фирм, действующих в отрасли. Чем меньше число фирм, тем

выше уровень концентрации. При одинаковом числе фирм на рынке: чем

меньше отличаются они друг от друга по размеру, тем ниже уровень

концентрации.

Уровень концентрации влияет на поведение фирм на рынке: чем выше

уровень концентрации, тем в большей степени фирмы зависят друг от друга.

Результат самостоятельного выбора фирмой объема выпуска и цены

продукции определяется ответной реакцией действующих на рынке

конкурентов. Уровень концентрации влияет на склонность фирм к

соперничеству или сотрудничеству: чем меньше фирм действует на рынке,

тем легче им осознать взаимную зависимость друг от друга, и тем скорее

пойдут они на сотрудничество. Поэтому можно предположить, что чем выше

уровень концентрации, тем менее конкурентным будет рынок.

Для использования показателей концентрации необходимо

предварительно ответить на два существенных вопроса:

1) каковы границы рынка, который мы анализируем?

2) что служит показателем “размера” фирмы на анализируемом

нами рынке?

Для измерения рыночной концентрации используются показатели или

индексы концентрации. Требования к индексу:

1) он не изменяется в зависимости от размера рынка;

2) его легко рассчитать и интерпретировать;

3) его значение изменяется от нуля или близкого к нему значения

(совершенная конкуренция) до единицы (монополия).

Пороговая доля рынка - простейший количественный критерий,

превышение которого позволяет отнести предприятие к категории

монополистов или занимающих доминирующее положение на рынке.

Подобный подход имел место в Великобритании в начале

осуществления там антимонопольной политики. Первым антимонопольным

законом 1948 года предписывалось информировать Комиссию по

монополиям и слияниям обо всех случаях, когда доля одной фирмы

(единичная монополия) или группы совместно действующих фирм

ограничивает конкуренцию, захватывая не менее 1/3 общего объема данного

товарного рынка. Законом 1973 года порог был снижен до 25 %.

В России действует порог в 35 %. Те предприятия, которые превышают

эту долю, включаются в Государственный реестр предприятиймонополистов.

Существуют отличия в использовании этого порогового критерия в

английской и российской практике. В Англии пороговый уровень (треть или

четверть рынка) применялся прежде всего для контроля групповой

деятельности независимых компаний. Именно факты такого поведения

подлежали регистрации с последующим рассмотрением в специальном суде.

Единичные же фирмы, даже если они имели более высокую, чем пороговая,

долю рынка, ни в какой реестр не включались.

В каждом конкретном случае их поведение, которое ограничивало

конкуренцию, расследовалось отдельно, на что уходило нередко несколько

лет. Кроме того, 25 %-я пороговая доля рынка действовала не только в

отношении продавцов, но и в отношении покупателей данного товара, тогда

как по российскому законодательству 35 %-й порог применяется лишь к

продавцу (производителю).

Коэффициент концентрации (CR). Этот показатель равен сумме

долей реализации товара на рынке нескольких крупнейших субъектов рынка.

Коэффициент (индекс) концентрации для m крупнейших из общего числа (n)

компаний, выпускающих данный товар, рассчитывается как сумма m

рыночных долей (ki) этих компаний.

Предыдущий показатель – пороговая доля рынка - имеет один

недостаток: он применяется к отдельному предприятию и, по сути, не дает

характеристики структуры рынка данного товара в целом. Этого недостатка

до определенной степени лишен коэффициент концентрации, который

характеризует долю нескольких крупнейших фирм в общем объеме рынка в

процентах. Считается, что если индекс концентрации приближается к 100, то

рынок характеризуется высокой степенью монополизации, если же он

немногим выше нуля, то его можно рассматривать как конкурентный.

Индекс концентрации давно применялся экономистами для

исследования структуры рынка. Это один из самых распространенных

показателей, который используется во многих странах мира. Например, в

Германии монопольное положение компаний на рынке возникает, если:

- на 1 предприятие приходится свыше 1/3 всего оборота на рынке;

- на 3 и менее предприятий – 50 % общего оборота;

- на 5 и менее предприятий – свыше 2/3 оборота.

В США в течение нескольких десятилетий применялся показатель доли

четырех крупнейших предприятий. В период 1968-1982 гг. расчет такого

индекса для четырех крупнейших компаний в различных отраслях

использовался Министерством юстиции США как ориентир при оценке

допустимости (или недопустимости) слияний. В Статистических

ежегодниках США регулярно публиковались данные о доле 4, 8, 50 и 100

крупнейших компаний в производстве важнейших видов продукции.

Однако доля фиксированного числа предприятий имеет один

недостаток: показатель характеризует не всю совокупность предприятий на

рынке и его структуру, а только позиции крупнейших производителей. Он не

учитывает особенностей рыночной структуры "на окраине" отрасли.

Более того, индекс концентрации может сглаживать различия и в самом

"ядре" рынка. Например, две отрасли могут иметь одинаковый индекс

концентрации – 80 %. Но в одной отрасли в "ядро" попадают 4 фирмы,

каждая из которых контролирует по 20 % рынка, а в другое "ядро" попадают

4 фирмы, которые контролируют соответственно 55 %, 20 %, 4 % и 1 %

рынка. Как видим, в этом случае мы имеем явное доминирование ведущей

фирмы.

При расчете индекса концентрации не учитывается доля рынка,

которая покрывается за счет импорта. Это главная причина того, что индекс

практически неприменим к оценке региональных и местных рыночных

структур. Тем не менее он остается вполне приемлемым индикатором,

способным отличить олигополию от совершенной и монополистической

конкуренции в отрасли.

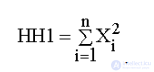

Индекс Херфиндаля-Хиршмана (Герфиндаля-Гиршмана). Этот индекс

определяется как сумма квадратов долей реализации товара на товарном

рынке, выраженных в процентах, приходящихся на каждого субъекта рынка:

.

Недостатки, присущие индексу концентрации, критика его

использования при проведении антимонопольной политики привели к тому,

что в июне 1982 года Департамент юстиции США официально отказался от

этого показателя и принял в качестве главной характеристики структуры

рынка индекс Херфиндаля-Хиршмана.

Индекс характеризует распределение "рыночной власти" между всеми

субъектами данного рынка.

Максимальное значение, которое может принимать этот индекс,

соответствует ситуации, когда рынок полностью монополизирован одной

фирмой. В этом случае, очевидно, HH1 = 100² = 10000.

Если число фирм на данном рынке больше единицы, то индекс может

принимать различные значения в зависимости от распределения рыночных

долей. Об этом говорит сайт https://intellect.icu . Пусть, например, на данном рынке действуют 100 фирм. Рассмотрим

два крайних случая. Если на долю одного гиганта приходится 90,1 % объема

продаж, а доля каждой из остальных 99 фирм составляет лишь 0,1 % общего

объема, то

HH1 = 90,1² + 99*0,1² = 8119,1.

Если же рыночные доли всех 100 фирм равны и каждая составляет 1 %

общего объема рынка, то

HH1 = 100*1² = 100.

С 1982 года индекс Херфиндаля-Хиршмана стал основным ориентиром

антимонопольной политики в США в отношении оценки допустимости

разного рода слияний. Он используется для классификации слияний в три

крупные группы в зависимости от значения индекса.

HH1<1000. Рынок оценивается как неконцентрированный, и слияние,

как правило, беспрепятственно допускается.

1000 концентрированный. Однако если HH1>1400, требуется дополнительная

проверка целесообразности слияния со стороны Департамента юстиции. Во

всяком случае такой уровень индекса (1400) вызывает тревогу и

рассматривается как некий предупредительный сигнал.

IHH>1800. Рынок считается высококонцентрированным. В отношении

слияний в этом интервале значений (1800-10000) действуют три нормы:

1) если в результате слияния HH1 увеличивается не более чем на 50

пунктов, слияние обычно разрешается;

2) если же он увеличивается более чем на 100 пунктов, слияние

запрещается;

3) рост HH1 на 51-99 пунктов становится, как правило, основанием

для дополнительной проверки целесообразности слияния.

Для точного расчета индекса Херфиндаля - Хиршмана необходимо

знать рыночные доли всех производителей данного товара, и если число

производителей на рынке очень большое, рассчитать индекс становится

практически невозможно.

Индекс Линда. В странах ЕС для анализа рыночных структур широко

используется индекс Линда. Этот индекс, как и индекс концентрации,

рассчитывается лишь для нескольких (m) крупнейших фирм и,

следовательно, также не учитывает ситуации на "окраине" рынка. Однако, в

отличие от индекса концентрации, он ориентирован на учет различий в

"ядре" рынка.

Перенумеруем рыночные доли отдельных фирм в порядке их

убывания, как и при расчете индекса концентрации (СR): k1, k2, ... , kn.

Тогда индекс Линда для двух крупнейших фирм будет равен

процентному отношению их рыночных долей:

IL = ( k1 / k2 )*100 %.

Например, если k1 = 50 % и k2 = 25 %, то IL = 200 %.

В случае m=3 индекс Линда определяется как средняя арифметическая

двух соотношений:

1) соотношения между долей крупнейшей фирмы и арифметической

средней долей второй и третьей по величине фирм;

2) соотношения между средней арифметической долей двух

крупнейших фирм и доли третьей по величине фирмы.

Для m=4 индекс Линда определяется как средняя арифметическая

следующих трех соотношений:

1) соотношения между долей крупнейшей фирмы и арифметической

средней долей трех следующих по величине фирм;

2) соотношения между средней арифметической долей двух

крупнейших и средней арифметической долей третьей и четвертой по

величине фирм;

3) соотношения между средней арифметической долей трех

крупнейших фирм и долей четвертой по величине фирмы.

Индекс Лернера. Это показатель рыночной власти фирмы. Он

используется в экономической теории для характеристики степени

монополизированности экономики. Предполагается, что с ростом

монополизма увеличивается разрыв между ценой товара и предельными

издержками на его производство. В условиях совершенной конкуренции его

значение равно 0. Индекс Лернера показывает относительное превышение

цены товара над предельными издержками его производства.

Индекс Лернера как показатель степени конкурентности рынка имеет

следующий вид:

L=(P–MC)/P=-1/Ed ,

где Ed – эластичность спроса по цене на продукцию данной фирмы.

Значение индекса Лернера можно прямо связать с индексом

Херфиндаля-Хиршмана для олигополистического рынка, предположив, что

он описывается моделью Курно. В этом случае средний для отрасли индекс

Лернера (когда весами служат доли фирм на рынке) будет вычисляться по

формуле:

L=-HHI/Ed ,

где НHI – индекс концентрации Херфиндаля-Хиршмана.

Предложена следующая интерпретация зависимости индекса Лернера

от уровня концентрации с учетом согласованности ценовой политики фирм

(Р.Кларк, С.Дэвис и М.Уотерсон):

для фирмы: L = - b / Ed – ( 1 – b )* Y / Ed ,

для отрасли: L = - b / Ed – ( 1 – b)* HHI / Ed ,

где b – показатель согласованности ценовой политики фирм (степень

сговора), принимающий значения от 0 (что соответствует взаимодействию

фирм по Курно) до 1 (что соответствует заключению картельного

соглашения).

Чем выше показатель согласованности ценовой политики, тем меньше

зависимость индекса Лернера для фирмы от ее доли на рынке, а для отрасли

в целом – от концентрации продавцов.

Сам показатель сговора оценивался исследователями на основании

построения линейной регрессии, показывающей зависимость индекса

Лернера для фирмы от ее доли на рынке:

Li = c + d *Yi

.

В этом случае:

b = c / (c+d).

Такой прием основывается на том, что при некооперативном поведении

продавцов в модели Курно значение индекса Лернера линейно зависит от

доли фирмы на рынке (показатель c равен нулю).

Напротив, в рамках картельного соглашения индекс Лернера не зависит

от доли фирмы на рынке (поскольку по условию максимизации прибыли

картеля предельная выручка на рынке должна быть равна предельным

затратам каждой фирмы, входящей в картель; следовательно, предельные

затраты членов картеля предполагаются равными между собой).

По оценкам исследователей, в 104 рассмотренных ими отраслях

показатель согласованности ценового поведения изменялся от 0,039 до 0,536,

причем полученные результаты хорошо согласовывались с другими данными

о наличии или отсутствии согласованности в ценообразовании и

определении выпуска продавцами.

Взаимосвязь между индексом Херфиндаля-Хиршмана и индексом

Лернера является главным достоинством индекса Херфиндаля-Хиршмана с

точки зрения экономической теории. Это его свойство широко используется

в эмпирических исследованиях.

Качественными показателями, характеризующими структуру товарного

рынка, являются:

1) наличие (или отсутствие) барьеров входа на рынок для

потенциальных конкурентов, степень их преодолимости;

2) открытость рынка для межрегиональной и международной

торговли.

Потенциальными конкурентами могут считаться:

1) хозяйствующие субъекты, которые имеют материально -

техническую базу, кадры, технологии для изготовления данного товара, но

по разным причинам не реализуют эти возможности;

2) хозяйствующие субъекты, которые изготовляют данный товар, но

не продают его на территории исследуемого товарного рынка;

3) новые хозяйствующие субъекты, входящие на данный товарный

рынок.

Барьеры входа на товарный рынок анализируются:

1) с точки зрения возможности потенциальных продавцов, в том

числе - действующих на смежных рынках, стать участниками

рассматриваемого товарного рынка;

2) с точки зрения возможности хозяйствующих субъектов,

действующих на рассматриваемом товарном рынке, расширить

производственные мощности или объем продаж данного товара.

Определение барьеров входа на товарный рынок - это процедура

определения обстоятельств или действий, препятствующих или

затрудняющих и ограничивающих хозяйствующим субъектам начало

деятельности на товарном рынке (далее - определение барьеров входа на

товарный рынок). Анализируют следующие барьеры входа на рынок

потенциальных конкурентов.

Экономические и организационные ограничения:

1) государственная политика в области инвестиций, кредитов, налогов, цен, тарифного и нетарифного регулирования внешнеэкономической деятельности и последствия этой политики для конкретных товарных рынков;

2) среднеотраслевая норма прибыли;

3) сроки окупаемости капитальных вложений;

4) неплатежи;

5) наличие (отсутствие) эффективной поддержки малого предпринимательства: доступность финансирования из фонда поддержки предпринимательства, доступность кредитных ресурсов для субъектов малого предпринимательства, низкий (высокий) уровень арендной платы за производственные и конторские помещения. Этот вид экономических барьеров следует учитывать при анализе тех товарных рынков, на которых в основном представлены субъекты малого предпринимательства;

6) необходимость осуществления значительных первоначальных капитальных вложений при длительных сроках окупаемости этих вложений;

7) ограниченная доступность финансовых ресурсов и более высокие издержки привлечения финансирования для потенциальных участников по

сравнению с хозяйствующими субъектами, действующими на рассматриваемом рынке;

8) издержки выхода с рынка, включающие инвестиции, которые невозможно возместить при прекращении хозяйственной деятельности;

9) издержки получения доступа к необходимым ресурсам и правам интеллектуальной собственности, издержки на рекламу, издержки на получение информации;

10) транспортные ограничения;

11) отсутствие доступа потенциальных участников к ресурсам, предложение которых ограничено и которые распределены между хозяйствующими субъектами, действующими на рассматриваемом рынке.

Административные ограничения. Выявляется наличие (отсутствие)

ограничений деятельности продавцов на данном товарном рынке,

выдвигаемых органами власти и управления всех уровней и иными органами

и организациями, наделенными правами данных органов (не противоречащих

антимонопольному законодательству).

К их числу относятся:

Неразвитость рыночной инфраструктуры. Выявляется наличие

(отсутствие) необходимых средств коммуникации (транспорта, связи), служб

по оказанию информационных, консалтинговых, лизинговых услуг и т.п.

Особенно важно определить условия транспортной доступности данного

рынка для потенциальных конкурентов. Целесообразность дополнительных

транспортных издержек для входа на рынок соотносится со стоимостью

конкретного товара, а дальность перевозок – с качественными и

техническими характеристиками товара, позволяющими (не позволяющими)

эту транспортировку осуществлять.

Влияние вертикального объединения действующих организаций на

рынке. Выявляется степень использования продавцами, объединенными в

вертикальные структуры, всех преимуществ внутрикорпоративных связей и

воздействие этих отношений на конкурентов, не входящих в эти

вертикальные структуры.

Если, в силу вертикального объединения, новый участник не смог

получить необходимых ресурсов или не смог рекламировать свой продукт

без одновременного вступления на вышестоящий или нижестоящий рынки, и

если такое дополнительное вступление представляется для него трудным, то

препятствия для проникновения увеличиваются.

Стратегия поведения действующих на рынке хозяйствующих

субъектов. Анализируется ценовая и сбытовая стратегия ведущих

продавцов, их политика в качестве держателей патентов, лицензий, торговых

знаков и т.п. Наиболее крупные из числа действующих на товарном рынке

хозяйствующих субъектов имеют прочные хозяйственные связи с

продавцами материально-технических ресурсов и покупателями

выпускаемых товаров, что дает им преимущества перед потенциальными

конкурентами, входящими на товарный рынок. Крупные размеры

хозяйственного оборота, определяющие соответствующую массу прибыли,

позволяют им создавать резервные мощности, использовать льготный режим

расчета с продавцами, оттесняя тем самым конкурентов. Крупным

действующим продавцам более доступны неценовые методы конкуренции.

Среди данного вида барьеров следует выделить существование (или

отсутствие) долгосрочных контрактов на поставку продукции с уже

действующими субъектами рынка, выполнение ими поставок для

государственных нужд и прочее.

Следует уделить особое внимание анализу фактов использования

крупными продавцами рыночного потенциала в антиконкурентных целях в динамике за 3 - 5 последних лет и оценить влияние данного фактора на

развитие конкуренции путем опроса потенциальных конкурентов

(продавцов).

Барьеры, связанные с эффектом масштаба. Если минимально

эффективный масштаб деятельности на данном товарном рынке высок

(например, неэффективно производство, рассчитанное на выпуск 100 штук

грузовых автомобилей в год, экономически оправданным является выход на

годовое производство, исчисляемое десятками тысяч машин), то входящие на

рынок потенциальные конкуренты на период достижения этого уровня могут

иметь существенно более высокие затраты, чем уже действующие на

товарном рынке хозяйствующие субъекты, а следовательно, быть менее

конкурентоспособными. Сроки и затраты, необходимые для преодоления

этого барьера, оцениваются путем опроса действующих продавцов и

потенциальных конкурентов, а также отраслевых специалистов.

Барьеры, основанные на абсолютном превосходстве в уровне

затрат. Эти барьеры возникают в том случае, если затраты на единицу

продукции уже действующих продавцов ниже, чем у вновь входящих на

рынок хозяйствующих субъектов. Причинами различия в уровнях затрат

могут быть: неравенство стартовых условий функционирования на рынке,

прежде всего имущественное и ценовое; ограниченный доступ новых

продавцов к дешевым и более удобным сырьевым источникам,

технологическое превосходство уже действующих на товарных рынках

хозяйствующих субъектов, доступная им более низкая процентная ставка на

заемный капитал и т.п.

Экологические ограничения. Выявляются факты запрещения

службами экологической безопасности, природоохранными учреждениями и

общественными организациями и движениями расширения масштабов

деятельности на данном товарном рынке, строительства новых

производственных и складских объектов, транспортных коммуникаций и т.п.

Ограничения по спросу. Высокий уровень удовлетворения спроса,

отражающий как высокую насыщенность рынка товарами, так и низкую

платежеспособность покупателей, является серьезным препятствием для

освоения рынка потенциальными конкурентами. В связи с этим предлагается,

по возможности, анализировать емкость товарного рынка раздельно - по

спросу и по потребностям. В качестве источника информации следует

использовать данные опроса основных покупателей изучаемого товара.

Вместе с тем при рассмотрении данного вида барьеров целесообразно учитывать эластичность спроса в зависимости от изменения (снижения) цен,

которое должно происходить при входе на рынок новых субъектов. Если

рынок становится более конкурентным, то должны снижаться цены и,

соответственно, увеличиваться спрос.

Барьеры капитальных затрат или объемы первоначальных

инвестиций, необходимых для входа на товарный рынок. Значительный

размер первоначального капитала, который необходим для начала

деятельности хозяйствующего субъекта на рынке, может являться одним из

важных барьеров входа на рынок. Для анализа ситуации экспертным путем

оценивается размер капитальных затрат, связанных с освоением выпуска

изучаемого товара потенциальными конкурентами (стоимость нового

строительства или реконструкции и технического перевооружения

действующих мощностей, которые можно приспособить под выпуск данного

товара, и возможность покрытия этих затрат в течение определенного

времени).

Перечень факторов, анализируемых в процессе выявления барьеров

входа на данный товарный рынок, может быть шире или уже

перечисленного, отличаться от него в связи с отраслевыми и региональными

особенностями.

Каждый тип рыночной структуры, на котором функционирует фирма, в

дальнейшем и определяет стратегию ее поведения в отрасли.

Выбор предприятий в условиях совершенной конкуренции. В целях

максимизации прибыли, руководству предприятий, работающих на рынке

совершенной конкуренции, следует принимать фиксированные ресурсы и

затраты, связанные с ними, как данность и принимать решение об

оптимальном объеме выпускаемой продукции исходя из возможности

изменять ресурсы, находящиеся под контролем.

В условиях совершенной конкуренции, когда фирма не может влиять

на цены реализуемого товара, единственной ее возможностью

приспособиться к флуктуациям рынка является изменение объема

производства.

Выбор предприятий в условиях монополистической конкуренции.

Ключевая конкурентная особенность рынка – отсутствие широко известных

лидеров, оказывающих существенное влияние на развитие условий и

тенденций в отрасли. Жесткая конкуренция уничтожает слабые,

неэффективные предприятия и приводит к большей концентрации

производства в крупных, мощных компаниях. Часто по экономическим

причинам предприятия не в состоянии дестабилизировать сложившуюся

ситуацию из-за того, что ни одно из них не может кардинально изменить

характеристики среды конкуренции. Чтобы получить максимальную

прибыль, компания, действующая на рынке с монополистической

конкуренцией, должна иметь объем выпускаемой продукции, при котором ее

предельные поступления равны предельным издержкам. На рынке с

монополистической конкуренцией компании прибегают к двум стратегиям:

первая связана с проведением массированных кампаний по рекламе своей

продукции, вторая связана с поставкой на рынок новых продуктов, которые

отличаются от прежних собственных и от продуктов конкурентов.

Выбор предприятий в условиях олигополии. Принято считать, что

если в условиях олигополии предприятия получают прибыль, превышающую

альтернативную стоимость, они ведут себя как чистая монополия, в

противном случае, как предприятия, работающие на рынке

монополистической конкуренции.

Поскольку успех олигополиста возможен за счет ослабления позиций

предприятий-конкурентов, конфликты на таком рынке иногда приводят к

ожесточенной конкурентной борьбе. На практике предприятия стремятся

прийти к соглашению по поводу цен, раздела рынка, совместного

использования каналов реализации продукции. В результате совокупность

предприятий - олигополистов фактически действует как чистая монополия,

но при этом формально на них не распространяются антимонопольные

санкции государства.

Практика стран с рыночной экономикой показывает, что со временем

олигополистические рынки приходят либо к интенсивной конкуренции

(некооперативное стратегическое поведение), либо к сознательному

параллелизму (кооперативное стратегическое поведение). “Чтобы достичь

такой же прибыли, как у монополиста, производители в ситуации

олигополии должны примирить естественное стремление ко взаимной

конкуренции…”.

Выбор предприятий в условиях монополии. Общие принципы

максимизации прибыли компаний, работающих на рынке монополии, те же,

что и у компаний, работающих на рынке с монополистической

конкуренцией. Предприятия-монополисты ограничены действиями потребителей. Монополист может устанавливать либо цену, либо объем

выпускаемой продукции, но не оба показателя одновременно. Опасаясь

появления на рынке конкурентов и товаров - заменителей, монополист

вынужден стимулировать развитие базовых технологий, как с целью

минимизации издержек, так и для разработки новых, более совершенных

товаров. Кроме того, экономия на масштабах производства может превысить

(с точки зрения экономической эффективности) целесообразность создания

условий для конкуренции.

Часто, вместо того чтобы устанавливать цену на уровне, дающем

возможность получать максимальную прибыль на краткосрочном интервале

времени, монополист может назначить несколько меньшую цену. В такой

ситуации прибыль будет умеренна по размерам, но тогда рынок станет менее

привлекательным для потенциальных конкурентов.

К доминирующим в отрасли экономическим характеристикам относят:

Фирмы пытаются воздействовать на отраслевую структуру в целях

получения конкурентных преимуществ, свои действия они начинают с

анализа структуры отрасли, в которой работают. В любой отрасли, будь то

отрасль национального или международного масштаба, производство

товаров или сфера услуг, правила конкуренции заключаются в пяти движущих конкурентных силах: выход на рынок новых конкурентов, угроза

со стороны субститутов, рыночная власть покупателей, рыночная власть

поставщиков, соперничество между действующими на рынке конкурентами.

Стратегия, способная изменить структуру отрасли, – это “палка о двух

концах”: применяя определенную стратегию, фирма может воздействовать на

прибыльность и структуру отрасли положительно и отрицательно. Например,

продукт новой разработки, снижающий барьеры вхождения на рынок или

доводящий интенсивность конкурентной борьбы до критической точки,

может подорвать долгосрочную прибыльность отрасли, хотя компания,

вышедшая с данным продуктом на рынок, в течение некоторого времени

будет получать достаточно высокую прибыль. В другом случае затянувшийся

период заниженных цен может отрицательно сказаться на дифференциации.

Целесообразно составить "портрет" отрасли по характеристикам и

затем его проанализировать. Для этого в табл. 2 приведены данные по

стратегической важности отдельных экономических характеристик.

Основные движущие силы, вызывающие изменения в отрасли:

Таблица 2

Стратегическая важность ключевых экономических характеристик отрасли

|

Характеристика |

Стратегическое значение |

|

Размеры рынка |

Малые рынки не имеют тенденции привлекать больших/новых конкурентов; большие часто привлекают интересы корпораций, желающих приобрести компании с целью укрепления конкурентных позиций в притягательных отраслях |

|

Рост размеров рынка |

Быстрый рост вызывает новые вступления; замедление роста увеличивает соперничество и отсечку слабых конкурентов |

|

Избыток или дефицит производственных мощностей |

Избыток повышает издержки и снижает уровень прибыли, недостаток ведет к противоположной тенденции по издержкам |

|

Прибыльность в отрасли |

Высокоприбыльные отрасли привлекают новые входы, условия депрессии поощряют выход |

|

Барьеры входа/выхода |

Высокие барьеры защищают позиции и прибыли существующих фирм, низкие делают их уязвимыми ко входу новых |

|

Товар дорог для покупателей |

Большинство покупателей будет покупать по наинизшей цене |

|

Стандартизованные товары |

Покупатели могут легко переключаться от продавца к продавцу |

|

Быстрые изменения технологии |

Возрастает риск: инвестиции в технологию и оборудование могут не окупиться из-за устаревания последних |

|

Требования к капиталу |

Большие требования делают решения об инвестициях критичными, важным становится момент инвестирования, растут барьеры для входа и выхода |

| Вертикальная интеграция | Растут требования к капиталу, часто растет конкурентная дифференциация и дифференциация стоимости между фирмами разной степени интеграции |

| Экономия на масштабе | Увеличивает объем и размеры рынка, необходимые при ценовой конкуренции |

| Быстрое обновление товара | Сокращение жизненного цикла товара, рост риска из-за возможности "чехарды изделий" |

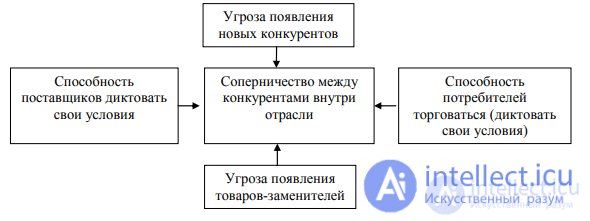

Модель М. Портера отражает действие пяти сил, определяющих суть конкурентной борьбы в той или иной отрасли (рис. 2). Если действие пяти сил на рынке является достаточно сильным, можно предположить, что уровень прибыли в данной отрасли будет относительно низким. В противном случае – высоким.

Рис. 2. Модель пяти сил конкуренции М. Портера

Фирмы способны воздействовать на каждую из пяти сил посредством

собственной стратегии. Привлекательность отрасли может иметь гораздо

большее значение для успеха фирмы, чем качество менеджмента. Если спрос

значительно превышает предложение, а доступ на рынок ограничен, даже

при весьма среднем уровне менеджмента фирма способна добиться высокого

уровня прибыли.

Это своего рода “фотография” рынка (отрасли) в определенный

момент. Поэтому в анализ нужно ввести элемент динамики. Одной из таких

характеристик является понятие жизненного цикла отрасли. Жизненный цикл

отрасли включает четыре этапа: внедрение, рост, зрелость, спад. Стадия

развития отрасли определяет характер конкурентной борьбы.

Совместное действие пяти сил определяет способность компании

получать в среднем прибыль на вложенный капитал, превышающую

стоимость капитала. Суммарная мощь данных пяти сил различается в

зависимости от типа отрасли и может меняться по мере ее развития. В

результате разные типы отраслей далеко не одинаковы с точки зрения

потенциального уровня прибыльности. Если в какой-то отрасли действие

конкурентных сил благоприятствует действующим на рынке компаниям,

большинство конкурирующих компаний получают высокую прибыль. Но в

тех отраслях, где одна из сил действует слишком интенсивно, очень

немногие фирмы могут рассчитывать на высокие прибыли, несмотря на все

усилия руководства.

Риск входа потенциальных конкурентов (первая сила Портера) создает

опасность для прибыльности компании. С другой стороны, если этот риск

товаров-заменителей мал, компания может повышать цену и увеличивать доходы. Конкурентная

сила этого фактора сильно зависит от высоты барьеров входа (стоимости

входа в отрасль). Существуют три основных источника таких барьеров:

- лояльность покупателей к торговой марке (входящие компании должны перекрыть это значительными инвестициями);

- абсолютное преимущество по издержкам (более низкие издержки производства обеспечивают компаниям значительные преимущества,

которые трудно приобрести новым компаниям);

- экономия на масштабе (это преимущество ассоциируется с большими компаниями) связана со снижением издержек при массовом производстве

стандартизированной продукции, скидками при больших закупках сырья, материалов и комплектующих, снижением удельных расходов на рекламу и

т.д. Все это создает значительные трудности для компаний, начинающих производство.

Второй конкурентной силой по Портеру является соперничествосуществующих в отрасли компаний. Здесь следует выявить влияние трех факторов:

Структура отраслевой конкуренции зависит от степени консолидации в отрасли (фрагментарная ли она, имеются условия олигополии или

монополии). Фрагментарная отрасль представляет потенциально больше угроз, чем благоприятных возможностей, так как вход в такие отрасли

сравнительно легок.

В консолидированных отраслях компании, как правило, большие и

независимые. Таким образом, конкурентные действия одной компании прямо

воздействуют на рыночную долю конкурентов, вызывая их ответные

действия и раскручивая спираль конкуренции. Возможности таких компаний

вести ценовую войну представляют главную конкурентную угрозу. В этом

случае компании стремятся конкурировать по качественным отличительным

преимуществам, т. е. конкурентная война ведется с позиций лояльности к

торговой марке и минимизации вероятности ценовой войны. Успех такой

тактики зависит от возможностей в отрасли дифференциации продукции.

Рост спроса в отрасли ведет к умеренной конкуренции при

обеспечении больших возможностей для экспансии. Спрос растет вместе с

рынком, компании могут увеличить скорость возврата инвестиций, что делает компанию более привлекательной. Наоборот, снижение роста

вызывает большую конкуренцию, компании могут отобрать рынки сбыта

только у других компаний. Таким образом, уменьшение спроса - главная

опасность усиления конкуренции.

В новую отрасль стремится войти множество фирм, пока спрос

значительно превышает предложение, нет большого соперничества, нет

четких правил игры и т. д.

При переходе отрасли в стадию зрелости фирмы начинают понимать и

принимать определенные правила, учитывать пожелания клиента

относительно качества товара; в отрасли устанавливаются стандарты;

соперничество становится более острым, поскольку быстрый рост может

быть достигнут лишь за счет отвлечения от других производителей;

накопленный опыт уже не приносит преимуществ, так как все фирмы уже

воспользовались всеми возможностями; продукция становится все более

однородной, а попытки нововведений быстро копируются. Возможен

переход к ценовой конкуренции.

В отраслях, испытывающих спад, лишь наиболее опытные в

профессиональном отношении фирмы могут добиться определенного уровня

прибыли. Если барьеры выхода велики и убыточные фирмы остаются на

рынке, степень соперничества растет и все это приводит к хронической

недогрузке производственных мощностей (избыток мощностей).

Изменение одной из пяти сил может повлиять на остальные. Как

правило, прибыльность каждой отрасли определяется всего лишь одной или

двумя силами. При выборе стратегии фирмы стараются принимать это во

внимание. Необходимо прогнозирование изменений. Один из способов –

рассмотрение тенденций изменения окружающей среды, то есть

политическое, экономической, социальное, технологическое “окружение”.

Типовые задачи

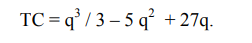

1. Зависимость общих издержек от объема выпускаемой продукции фирмы на рынке монополистической конкуренции описывается формулой:

Остаточный спрос на товар фирмы описывается формулой: P = 15 – q.

Находится ли максимизирующий прибыль продавец в состоянии краткосрочного или долгосрочного равновесия?

2. Фирма, продающая зубную пасту “А” стремится определить оптимальную стратегию в области рекламы. В октябре фирма увеличила

цену тюбика пасты с 19 до 20 руб. При этом объем продаж сократился с 25 до 22 тыс. тюбиков в неделю. В ноябре фирма увеличила расходы на рекламу на

10 % по сравнению с октябрем. При этом объем продаж увеличился в 22 до 22,5 тыс. тюбиков в неделю. Определите оптимальную долю расходов на

рекламу в выручке фирмы.

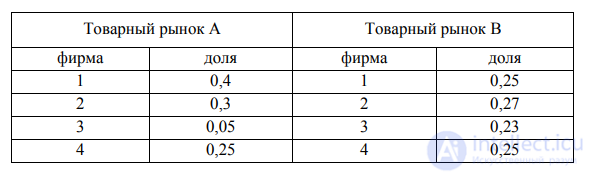

3. В табл. 3 приведены данные о долях продаж четырех фирм на товарных рынках А и В. Рассчитайте все возможные индексы концентрации.

Таблица 3

Данные о долях продаж

Представленные результаты и исследования подтверждают, что применение искусственного интеллекта в области товарный рынок имеет потенциал для революции в различных связанных с данной темой сферах. Надеюсь, что теперь ты понял что такое товарный рынок и для чего все это нужно, а если не понял, или есть замечания, то не стесняйся, пиши или спрашивай в комментариях, с удовольствием отвечу. Для того чтобы глубже понять настоятельно рекомендую изучить всю информацию из категории Микроэкономика

Комментарии

Оставить комментарий

Микроэкономика

Термины: Микроэкономика